Lånemuligheder

Sammenlign lånemuligheder online.

Vi har samlet et stort udvalg af låneudbydere ét sted, så du nemt kan finde en låneløsning, der passer til dit behov..

Populære lånemuligheder

| Beløb | 5.000 – 400.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 7.75 – 20.73 % |

| Udbetaling | Tirsdag 09:38 |

- Få svar med det samme

- Du bestemmer selv, hvad du bruger lånet til

- Enkel online ansøgningsproces

| Beløb | 25.000 – 400.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 3.6 – 24.99 % |

| Udbetaling | I dag 14:38 |

- 100 % online

- Svar på 24 min. i gennemsnit

- Rente fra 3,60 %

| Beløb | 20.000 – 1.000.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 4.58 – 24.99 % |

| Udbetaling | Mandag 08:00 |

- Det tager max 24 timer

- Fra 0% i rente

- Bil- og forbrugslån

Lånemuligheder med Fairlån

Leder du efter lånemuligheder online? Så er du kommet til det rette sted.

Ved at samle et stort udvalg af lånemuligheder i en overskuelig oversigt, kan du finde den helt rigtige løsning til dig og din økonomi.

Er du eksempelvis 36 år og ønsker 350.000 kroner til køb af en ny bil, kan du tilpasse din søgning derefter.

Eller hvis du søger et mikrolån, der hurtigt kan betales tilbage.

Du får således kun vist de låneudbydere, der udlåner beløb i den valgte størrelse og godkender personer i din aldersgruppe.

Benyt Fairlån som din personlige guide, når du vil sammenligne udbuddet af lånemuligheder og finde frem til den billigste løsning til dig.

Nyt lånekoncept i Danmark

I dag kan du finde låneformidlere, der tilbyder et nyt koncept, hvor magtbalancen mellem kunde og udbyder tippes.

På denne side vil vi gennemgå:

- Hvordan du udfylder en låneansøgning

- Hvordan du kan modtage flere lånetilbud fra forskellige banker

- Hvordan du finder den optimale låneløsning til dig

Hvorfor du kan stole på Fairlån

Fairlån er en online sammenligningstjeneste, der har til formål at gøre det online lånemarked så overskueligt og gennemsigtigt som muligt. Låneoversigten på Fairlån viser de online låneudbydere på markedet, som vi samarbejder med. Vores service er gebyrfri og uforpligtende for kunder, da al indtjening baseres på kommission fra samarbejdspartnere.

Hos Fairlån går vi meget op i at gøre det nemmere og hurtigere for enhver at finde finansielle løsninger på nettet. Derfor har vi lavet en oversigt over en lang række forskellige låneudbydere i Danmark.

Det er 100% gratis og uforpligtende at ansøge online, så bliv en del af de 100.000 brugere vi har hjulpet med at finde det rette lån.

Det er en god idé at vælge en håndfuld låneudbydere og sende en ansøgning afsted til dem alle.

Således kan du sammenligne specifikke lånetilbud, og dermed vælge den mest fordelagtige løsning til lige netop dig og din økonomi.

Hvad er lånemuligheder?

Lånemuligheder refererer til de forskellige muligheder, som en person har for at låne penge. Det kan være en nyttig løsning, når man har brug for ekstra økonomisk støtte til at dække uforudsete udgifter eller realisere en vigtig drøm. Lånemuligheder kan omfatte personlige lån, billån, boliglån og mange andre typer lån, der er tilgængelige på markedet.

Når man tager et lån, låner man penge fra en långiver, som man derefter skal tilbagebetale over en aftalt periode. Lånet kan være sikret eller usikret, hvilket betyder, at der kan være behov for at stille sikkerhed i form af ejendom eller andre værdier for at få adgang til visse lånemuligheder.

Det er vigtigt at være opmærksom på, at lånemuligheder ikke altid er den bedste løsning, og det er vigtigt at overveje ens økonomiske situation og evne til at tilbagebetale lånet, før man træffer en beslutning. Lånemuligheder bør altid betragtes som en mulighed eller alternativ, der kræver omhyggelig overvejelse og ansvarlig låneadfærd.

| Samlet lånebeløb | 50 000 kr. |

| Tilbagebetalingsperiode | 60 måneder |

| Månedlig ydelse | 1061 kr. – 1270 kr. |

| Variabel debitorrente | Min. 7,9% – Max 16,9% |

| Max ÅOP | Min 10,4% – Max 19,6% |

| Andre gebyrer | 0 kr. |

| Minimum – Maximum løbetid | 12 – 180 måneder |

| Samlede kreditomkostninger | 13 660 kr. – 26 200 kr. |

| Samlet tilbagebetaling | 63 660 kr. – 76 200 kr. |

Lånemuligheder uden sikkerhed

Lånemuligheder uden sikkerhed, også kendt som lån uden pant, er en type lån, hvor låntageren ikke behøver at stille sikkerhed i form af ejendom eller værdigenstande. Dette betyder, at du kan få adgang til finansiering uden at skulle bekymre dig om at miste dine ejendele, hvis du ikke er i stand til at tilbagebetale lånet.

En af fordelene ved lånemuligheder uden sikkerhed er, at de er tilgængelige for de fleste mennesker, uanset om de ejer ejendom eller ej. Dette åbner op for muligheder for dem, der ikke har pant eller værdigenstande at stille som sikkerhed.

Dog er det vigtigt at være opmærksom på, at lån uden sikkerhed ofte har en højere rente sammenlignet med lån, hvor der stilles sikkerhed. Dette skyldes, at långiveren løber en større risiko ved at låne penge uden sikkerhed. Det er derfor vigtigt at overveje omkostningerne ved lånet, inden du træffer en beslutning.

Lånemuligheder: Fordele og ulemper

Her er nogle af de vigtigste punkter at overveje, når det kommer til lånemuligheder:

Fordele ved lånemuligheder

- Økonomisk fleksibilitet: Lånemuligheder giver dig mulighed for at få adgang til ekstra penge, når du har brug for det.

- Hurtig og nem ansøgningsproces: Mange lånemuligheder har en hurtig og nem ansøgningsproces, hvilket betyder, at du kan få adgang til pengene inden for kort tid.

- Mulighed for at forbedre din kreditværdighed: Hvis du håndterer dit lån ansvarligt og betaler tilbage til tiden, kan det hjælpe med at forbedre din kreditværdighed.

Ulemper ved lånemuligheder

- Renter og gebyrer: Lånemuligheder kommer ofte med renter og gebyrer, som kan gøre det dyrere at låne penge. Det er vigtigt at være opmærksom på disse omkostninger og sikre, at du har råd til at betale dem tilbage.

- Gæld: Ved at tage et lån påtager du dig gæld, som skal betales tilbage.

- Uforudsete omkostninger: Der kan nemt opstå uforudsete omkostninger ved lån, hvis man ikke læser lånebetingelserne grundigt igennem.

Bedste sted at tage lånemuligheder

Ved at sammenligne låneudbydere kan du sikre dig, at du får den bedste service og de mest fordelagtige vilkår. Her er nogle grunde til, hvorfor det er vigtigt at sammenligne lånemuligheder:

- Servicekvalitet: Ved at sammenligne låneudbydere kan du få en idé om, hvilke virksomheder der tilbyder den bedste service. Det er vigtigt at vælge en låneudbyder, der er pålidelig og professionel, da du vil have en god oplevelse, når du låner penge.

- Trustpilot-score: En anden vigtig faktor at overveje, når du sammenligner lånemuligheder, er låneudbydernes Trustpilot-score. Trustpilot er en platform, hvor kunder kan dele deres oplevelser med forskellige virksomheder. Ved at se på låneudbydernes Trustpilot-score kan du få en idé om, hvor pålidelige og troværdige de er. Det er altid en god idé at vælge en låneudbyder med en høj Trustpilot-score for at sikre dig, at du får en god oplevelse.

- Bedre vilkår: Ved at sammenligne lånemuligheder kan du også finde de bedste vilkår. Forskellige låneudbydere tilbyder forskellige rentesatser, gebyrer og tilbagebetalingsmuligheder. Ved at sammenligne kan du finde den låneudbyder, der tilbyder de mest fordelagtige vilkår for dig. Spar penge: Ved at sammenligne lånemuligheder kan du også spare penge. Ved at finde den låneudbyder med de bedste vilkår kan du undgå at betale unødvendige gebyrer og høje renter.

| Låneudbyder | Trustpilot score |

|---|---|

| Bank Norwegian |

2.1

|

| Lendo |

4.8

|

Hvor meget kan du låne?

Når det kommer til lånemuligheder, varierer det betydeligt, hvor meget du kan låne, afhængigt af låneudbyderen og dine personlige økonomiske forhold. Det er derfor essentielt at kende til de forskellige lånegrænser, der tilbydes, så du kan finde det lån, der bedst matcher dine behov og betalingskapacitet.

Nedenfor finder du en tabel, der viser forskellige låneudbyderes maksimale lånebeløb. Dette kan være en god rettesnor for dig i din søgen efter det rigtige lån. Men husk, det endelige lånebeløb kan være underlagt en række betingelser såsom din kreditvurdering, alder, indkomst og eventuelle sikkerheder.

Inden du ansøger om et lån, er det derfor vigtigt at have et klart overblik over din økonomi og kun søge om det beløb, du realistisk set kan tilbagebetale. Dette kan Fairlån hjælpe dig med, så du træffer den bedste beslutning for din økonomi. Desuden anbefaler vi, at du overvejer lånets ÅOP og andre omkostninger for at få det fulde billede af lånet.

| Låneudbyder | Lånebeløb | Lånebeløb 5.000 – 1.000.000 kr. |

|---|---|---|

| Lendo | 20.000 – 1.000.000 kr. | |

| Bank Norwegian | 5.000 – 400.000 kr. | |

| Better Compared DK | 25.000 – 400.000 kr. |

Find de bedste lånemuligheder ved at sammenligne

At finde de bedste lånemuligheder handler ikke kun om at finde en låneudbyder, der er villig til at låne dig penge. Det handler om at finde den mest fordelagtige løsning for dig i form af lav rente, fleksible tilbagebetalingsbetingelser og minimale gebyrer. Her kommer sammenligning ind i billedet som et uvurderligt værktøj.

Med Fairlåns låneberegner kan du nemt og hurtigt sammenligne forskellige lån for at finde det, der passer bedst til dine behov og økonomiske situation. Ved at indtaste dine ønsker og forhold i låneberegneren kan du se en oversigt over de lån, der matcher dine kriterier. Dette gør det lettere for dig at tage en velinformeret beslutning uden at skulle gennemgå en lang række websites og tilbud manuelt.

Et vigtigt tal at holde øje med, når du sammenligner lån, er ÅOP (Årlige Omkostninger i Procent). ÅOP inkluderer både renter og andre gebyrer, og giver dig dermed det fulde billede af, hvad lånet vil koste dig på årsbasis. At sammenligne lån på Fairlån er en effektiv måde at sikre, at du får mest muligt ud af dine lånemuligheder.

Husk altid at læse lånebetingelserne igennem inden du underskriver et lån. På den måde sikrer du, at der ikke opstår uforudsete omkostninger, som kan have en negativ indflydelse på din økonomiske stabilitet.

Hvad er ÅOP?

ÅOP står for Årlige Omkostninger i Procent, og det er en vigtig faktor at overveje, når man overvejer at tage et lån (lånemuligheder). ÅOP er en procentværdi, der repræsenterer de samlede omkostninger ved et lån, inklusive renter, gebyrer og andre omkostninger, der kan være forbundet med lånet.

Når du sammenligner lån (lånemuligheder), er det vigtigt at kigge på ÅOP, da det giver dig en idé om, hvor meget lånet vil koste dig på årsbasis. Jo lavere ÅOP, desto billigere er lånet generelt set. Det er vigtigt at bemærke, at ÅOP kan variere mellem forskellige låneudbydere, så det er en god idé at sammenligne forskellige tilbud for at finde det bedste lån til dine behov.

Vi viser dig en tabel med forskellige låneudbydere og deres ÅOP-satser, så du kan få et overblik over, hvilke muligheder der er tilgængelige for dig.

Husk, at et lån altid bør overvejes nøje, og det er vigtigt at overveje dine økonomiske forhold og evne til at tilbagebetale lånet, før du træffer en beslutning.

For mere information om ÅOP, kan du besøge Danmarks Nationalbanken hjemmeside.

| Låneudbyder | ÅOP | ÅOP 3.6 – 24.99 % |

|---|---|---|

| Better Compared DK | 3.6 – 24.99 % | |

| Lendo | 4.58 – 24.99 % | |

| Bank Norwegian | 7.75 – 20.73 % |

Dine kunderettigheder

Når du overvejer at tage et lån, er det vigtigt at kende dine rettigheder som forbruger. Her er nogle af de vigtigste rettigheder, du har:

- 14 dages fortrydelsesret: Du har ret til at fortryde dit lån inden for 14 dage efter underskrivelsen af låneaftalen.

- 48 timers betænkningstid: Du har ret til at tænke over dit lån i 48 timer, før du træffer en endelig beslutning.

- Ret til at anmode om en afdragsplan: Du har ret til at anmode om en afdragsplan, der viser, hvordan du vil tilbagebetale dit lån over tid.

- Ret til tidlig tilbagebetaling: Du har ret til at tilbagebetale dit lån tidligere end planlagt, hvis du ønsker det.

- Ret til klage: Hvis du oplever problemer eller uretfærdig behandling i forbindelse med dit lån, har du ret til at klage og søge retfærdighed.

For mere information om dine rettigheder som kunde, besøg Forbrugerrådet Tænks hjemmeside.

Hvornår kan lånemuligheder være nyttige?

Lånemuligheder kan være nyttige i forskellige situationer, hvor man har brug for ekstra økonomisk støtte eller fleksibilitet. Her er nogle scenarier, hvor et lån kan være en relevant mulighed:

- Uforudsete udgifter: Hvis du står over for uventede udgifter, såsom bilreparationer eller lægebesøg, kan et lån være en mulighed for at dække disse omkostninger uden at påvirke din økonomi negativt på kort sigt.

- Renovering af hjemmet: Hvis du ønsker at renovere dit hjem eller foretage større reparationer, kan et lån give dig den nødvendige finansiering til at gennemføre projektet uden at skulle vente og spare op i lang tid.

- Uddannelse: Hvis du ønsker at investere i din uddannelse eller videreuddannelse, kan et lån hjælpe dig med at dække undervisningsafgifter og andre omkostninger relateret til din uddannelse.

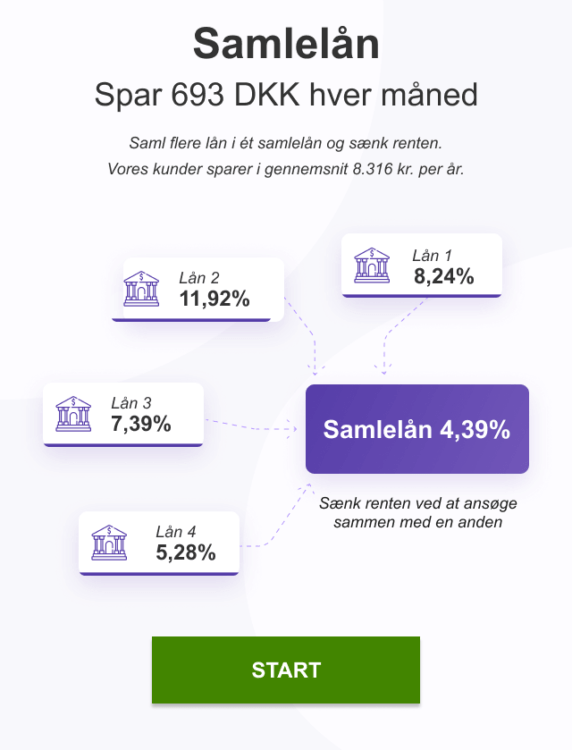

- Konsolidering af gæld: Hvis du har flere lån eller kreditkortgæld, kan et lån være en mulighed for at konsolidere din gæld og reducere dine månedlige betalinger ved at samle al gælden i én enkelt låneaftale.

Hvem kan ansøge om lånemuligheder?

Først og fremmest skal du kunne imødekomme de standard krav, som låneudbyderen sætter. De mest gængse krav og betingelser hos online låneudbydere:

- Du skal være fyldt 18 år

- Du skal være dansk statsborger

- Du skal være bosiddende i Danmark

- Du skal have en fast indkomst

- Du må ikke være registreret i RKI eller Debitor Registret

Derudover bliver din individuelle rente også bestemt ud fra din kreditværdighed.

Jo bedre en kreditvurdering, du får, desto bedre bliver din rente også. Det er altså langt fra sikkert, at du kan få tilbudt den laveste rentesats, som oplyses på udbyderens hjemmeside. Er du også grundig i din sammenligning, samt er en god tilbagebetaler, kan du endda opnå et rentefrit lån.

Hvordan ansøger jeg?

Når du har tilgået udbyderens hjemmeside af eksempelvis et quicklån, skal du blot følge anvisningerne – det er normalt ganske nemt og simpelt.

Ansøgningsprocessen foregår ofte på følgende måde:

- Vælg lånebeløb og løbetid

- Udfyld ansøgningen med bl.a. kontaktoplysninger, personlige forhold og indkomst.

- Indsend oplysningerne med MitID

- Modtag svar på din ansøgning

Bliver din ansøgning godkendt, vil du kort tid efter modtage en lånekontrakt. Heri vil alle låneforhold blive oplyst, så du ikke er tvivl om, hvad du siger ja til.

En af de helt store fordele ved lånemuligheder på nettet er den hurtige behandlingstid.

Da selve godkendelsen foretages automatisk, får du som regel svar indenfor 1 time. Pengebeløbet vil ofte være tilgængeligt på din konto i løbet af 1-2 bankdage.

Hvordan budgetterer man til lånemuligheder?

Her er nogle vigtige punkter at overveje, når du budgetterer til lånemuligheder:

- Indtægter: Start med at identificere dine indtægtskilder og beregn den samlede mængde penge, du har til rådighed hver måned.

- Udgifter: Lav en liste over dine faste udgifter, såsom husleje, regninger og dagligvarer. Identificer også eventuelle variable udgifter, som du kan skære ned på for at frigøre ekstra penge til lån.

- Prioritering: Vurder dine økonomiske mål og prioriter, hvor meget du har råd til at låne. Overvej også, hvor længe du vil være i stand til at tilbagebetale lånet.

- Reservefond: Det er altid en god idé at have en nødfond på plads, før du tager et lån. Dette kan hjælpe dig med at håndtere uforudsete udgifter og undgå at blive overbelastet med gæld.

Hvis du har brug for hjælp til at udarbejde dit budget, kan du downloade vores gratis skabelon.

Ved at budgettere korrekt kan du træffe informerede beslutninger om dine lånemuligheder og sikre, at du kun tager lån, når det er nødvendigt og overkommeligt for dig.

Ofte stillede spørgsmål om lån online

Det maksimale beløb du kan låne online er 500.000 kroner. Vi har flere låneudbydere hvor det er muligt at låne op til en halv million kroner, her på vores sammenligningsside.

Det er individuelt hvilket lån der er bedst. For at vurdere hvilket lån der er bedst for dig, skal du sammenligne ÅOP, løbetid samt eventuelle omkostninger ved at ansøge om lånet. Derigennem kan du se hvilket lån der er bedst for netop dig.

Renten er forskellig fra låneudbyder til låneudbyder. Samtidig er der et spænd i renten hos hver låneudbyder, så hvad renten er, er individuelt. Når du ansøger om et lån online får du tilsendt den rente låneudbyderen vil tilbyde dig. Her kan du se hvad renten vil blive, og kun acceptere hvis du er tilfreds med det fremsendte tilbud.

Hvad søger kunder efter med lånemuligheder?

Når det kommer til lånemuligheder, er det vigtigt for kunderne at finde en løsning, der bedst passer til deres individuelle behov og økonomiske situation. Typisk vil kunderne fokusere på følgende aspekter:

- Lav ÅOP: En lav ÅOP indikerer færre omkostninger forbundet med lånet.

- Fleksible tilbagebetalingsmuligheder: Kunder søger lån, hvor de har mulighed for at justere tilbagebetalingsperioden.

- Hurtig udbetaling: Især i nødsituationer er en hurtig udbetalingstid afgørende.

- Ingen skjulte gebyrer: Transparens omkring alle omkostninger er vigtig for låntagere, så de undgår ubehagelige overraskelser.

- Kundeservice: En pålidelig og lettilgængelig kundeservice kan gøre hele forskellen, hvis spørgsmål eller problemer opstår under låneprocessen.

Forståelse af disse faktorer kan hjælpe dig med at træffe en informeret beslutning, når du sammenligner lånemuligheder.

Lånemuligheder i Danmark

Leder du efter lånemuligheder online? Så er du kommet til det rette sted.

Ved at samle et stort udvalg af lånemuligheder i en overskuelig oversigt, kan du finde den helt rigtige løsning til dig og din økonomi.

Vores anbefaling: Filtrer dit søgeresultat og lån penge i oversigten og få et bedre overblik.

Er du eksempelvis 36 år og ønsker 350.000 kroner til køb af en ny bil, kan du tilpasse din søgning derefter.

Eller hvis du søger et mikrolån, der hurtigt kan betales tilbage.

Du får således kun vist de låneudbydere, der udlåner beløb i den valgte størrelse og godkender personer i din aldersgruppe.

Benyt Fairlån som din personlige guide, når du vil sammenligne udbuddet af lånemuligheder og finde frem til den billigste løsning til dig.

Er du interesseret i at finde lånetyper på det danske lånemarked, som kan give dig og din økonomi en hjælpende hånd? Undersøg dine muligheder på Fairlån og kom et skridt nærmere den optimale løsning til dig.

Gode lånemuligheder under ansvarlige forhold

Det er vigtigt for os, at alle vores samarbejdspartnere udlåner pengebeløb på ansvarlig vis. Derfor finder du på Fairlån kun pålidelige og ansvarlige udbydere, som er registreret under Finanstilsynet.

Finanstilsynet holder øje med lånevirksomhederne i Danmark og sørger for, at de alle overholder retningslinjerne for ansvarlig udlån.

Folketinget vedtog den 4. juni 2020 en lov om skærpede regler for kviklån. Udover markante stramninger af reglerne for markedsføring af kviklån indføres der en grænse for, hvor høje årlige omkostninger et lån maksimalt kan have, samt et loft over hvor meget en forbruger maksimalt kan betale tilbage i renter og gebyrer. Reglerne trådte i kraft den 1. juli 2020 og gjaldt for aftaler indgået herefter – Bech Bruun

Det betyder bl.a., at vores samarbejdspartnere skal imødekomme kravene om fuld gennemsigtighed, så der ikke bliver lagt skjul på de forskellige omkostninger og lånevilkår.

Som låntager er du altså beskyttet mod ubehagelige overraskelser, da du kan læse om alle låneforhold på deres hjemmeside. De mere individuelle lånevilkår og priser vil fremgå af lånetilbuddet, du får tilsendt efter godkendelse.

Læs også vores guide om lån uden at skulle stille sikkerhed.

Vi anbefaler, at du tager dig god tid til at undersøge dine lånemuligheder, så du ikke bare accepterer det første og bedste tilbud.

På Fairlån kan du sammenligne dine muligheder i en overskuelig oversigt, så du får overblik over de forskellige finansielle produkter på markedet. Når du har opvejet dine muligheder mod hinanden, kan du nemmere finde en løsning, der passer til dig.

Hvilke faktorer påvirker dine lånemuligheder?

Din privatøkonomi er nemlig afgørende for, hvorvidt du kan blive godkendt. Når du underskriver låneansøgningen med dit MitID, giver du samtidigt samtykke til, at udbyderen må indhente kreditoplysninger om dig via SKAT.

Ud fra disse oplysninger kan udbyderen vurdere din kreditværdighed og dermed afgøre, om du kan godkendes som låntager.

I en generel kreditvurdering bliver der taget højde for en række faktorer:

- Indkomst og udgifter (løn, faste/variable udgifter, rådighedsbeløb)

- Personlige forhold (bopæl, ansættelseshistorik, familieforhold)

- Tilbagebetalingshistorik (tilbagebetaling, lånemønster, RKI-registrering)

Online lånevirksomheder foretager som regel en mindre omstændig kreditvurdering sammenlignet med banken. Ansøger du hos en låneudbyder, er det typisk ikke et krav at indsende dit budget, årsopgørelser og dine seneste lønsedler.

Med andre ord vil din kreditværdighed kun blive baseret på de informationer, du har oplyst i låneansøgningen, og dine relevante skatteoplysninger.

Din kreditvurdering bliver foretaget automatisk, når du har indsendt ansøgningen med dit MitID.

| Låneudbyder | Estimeret udbetaling | Estimeret udbetalingsdag |

|---|---|---|

| Better Compared DK | I dag 14:38 | |

| Lendo | Mandag 08:00 | |

| Bank Norwegian | Tirsdag 09:38 |

Opsummering

I denne artikel har vi dykket dybt ned i emnet lånemuligheder. Vores mål har været at give dig en omfattende forståelse af, hvordan du kan navigere i det komplekse landskab af forskellige lånetyper, betingelser og udbydere. Det er vigtigt at forstå, at den ‘rigtige’ låntype er relativ og afhænger af din personlige økonomiske situation, dine behov og dine fremtidsplaner.

En af de centrale pointer har været betydningen af ÅOP, som er en altomfattende målestok for lånets omkostninger. Ved at sammenligne ÅOP kan du få en mere nøjagtig idé om, hvad lånet vil koste dig på lang sigt. Det kan også hjælpe dig med at undgå skjulte gebyrer og overraskende omkostninger.

Vi har også understreget vigtigheden af at sammenligne lån, ikke kun baseret på renter men også på andre faktorer som tilbagebetalingsbetingelser, udbetalingstid og kundeservice. Fairlån’s sammenligningstjeneste gør denne opgave betydeligt lettere og mere overskuelig. Det er en ressource, der kan spare dig både tid og penge, og som kan føre til en mere gennemtænkt beslutning.

Det er også værd at bemærke, at nogle lånemuligheder måske ser attraktive ud ved første øjekast, men ved nærmere eftersyn har strenge krav eller begrænsninger, som du bør være opmærksom på. Vi har derfor også fokuseret på, hvem der er kvalificeret til at søge om forskellige typer af lån og hvad der generelt er kravene.

Til sidst er det vigtigt at huske, at låntagning er en forpligtelse, der skal tages alvorligt. Uanset hvilken type lån du overvejer, er det afgørende at have en solid plan for tilbagebetaling. Tag dig tid til at overveje, om lånet er i tråd med dine økonomiske mål og livssituation, før du underskriver nogen form for låneaftale.

Kort sagt, når det kommer til lånemuligheder, er det afgørende at være velinformeret. Det er vores håb, at denne artikel har udstyret dig med den viden, du behøver for at træffe de rette beslutninger.