Oversigt over kviklån & banklån – Ansøg på 2 min.

11 af de bedste kviklån i Danmark 2024

| Beløb | 5.000 – 400.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 7.75 – 20.73 % |

| Udbetaling | Tirsdag 09:42 |

- Få svar med det samme

- Du bestemmer selv, hvad du bruger lånet til

- Enkel online ansøgningsproces

| Beløb | 5.000 – 500.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 3.6 – 24.99 % |

| Udbetaling | I dag 11:42 |

- Få svar med det samme

- Ansøg online

- 100% uforpligtende at ansøge

| Beløb | 10.000 – 100.000 kr. |

| Løbetid | 24 – 102 måneder |

| ÅOP | 11.94 – 24.87 % |

| Udbetaling | Mandag 08:00 |

- Hurtigt svar på din ansøgning

- Betal ud, når du vil – uden ekstra omk.

- Lyn hurtig udbetaling

| Beløb | 4.000 – 25.000 kr. |

| Løbetid | 12 – 24 måneder |

| ÅOP | 24.87 % |

| Udbetaling | Mandag 08:00 |

- Ingen månedlige renter

- Ansøg på kun 2 min.

- Straksoverførsel

| Beløb | 1.000 – 500.000 kr. |

| Løbetid | 3 – 180 måneder |

| ÅOP | 3.6 – 24.99 % |

| Udbetaling | I dag 10:27 |

- Få en personlig låneliste

- Gratis hjælp til din ansøgning

- Ansøg på 30 sekunder

| Beløb | 10.000 – 500.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 3.6 – 24.99 % |

| Udbetaling | Mandag 08:00 |

- Hurtigt svar og udbetaling

- Rente fra kun 3,60 %

- Samlelån: spar 1.794 kr./mdr.

| Beløb | 25.000 – 400.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 3.6 – 24.99 % |

| Udbetaling | I dag 14:42 |

- 100 % online

- Svar på 24 min. i gennemsnit

- Rente fra 3,60 %

| Beløb | 20.000 – 1.000.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 4.58 – 24.99 % |

| Udbetaling | Mandag 08:00 |

- Det tager max 24 timer

- Fra 0% i rente

- Bil- og forbrugslån

| Beløb | 25.000 – 400.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 4 – 24.99 % |

| Udbetaling | I dag 14:42 |

- DKs nemmeste ansøgning

- Uforpligtende og gratis

- Udbetaling samme dag

| Beløb | 40.000 – 400.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 4.26 – 21.93 % |

| Udbetaling | Mandag 08:00 |

- Op til 13 lånetilbud

- Samlelån op til 500.000 kr.

- Øg dine chancer med medansøger

| Beløb | 15.000 – 400.000 kr. |

| Løbetid | 12 – 180 måneder |

| ÅOP | 3.49 – 24.99 % |

| Udbetaling | Mandag 08:00 |

- Ansøg på 2 min.

- Modtag flere lånetilbud

- Vælg frit det bedste tilbud

- Nævnt i

-

-

-

-

-

Kviklån med Fairlån

Der findes efterhånden mange forskellige typer lån på det online lånemarked nu til dags. Et af de mere velkendte er kviklånet. Et lån der hvis målgruppe er de der står og skal bruge penge her og nu. Ved kviklån stilles der sjældent spørgsmål til hvad pengene skal bruges til, og du vil ofte have pengene udbetalt på din konto inden for meget kort tid.

Der er en del information som man skal være opmærksom på, inden man tager et kviklån. Det kan hurtigt blive uoverskueligt at finde det bedste kviklån på nettet, da man blandt andet skal være opmærksom på gebyr og krav. Vi vil herunder gennemgå de vigtigste punkter for at sikre at du er bedst stillet, inden du overvejer et lån.

Hos os får du:

- Overblik over omkostningerne ved lån på internettet

- Se, hvad udvalgte låneudbydere kan tilbyde dig

- Finde billige lån, som passer til dig og din situation

Hvorfor du kan stole på Fairlån

Som en førende lånesammenligningstjeneste er Fairlån dedikeret til at hjælpe vores brugere med at finde de bedste kviklånsmuligheder i Danmark. Vi har opbygget vores omdømme og tillid gennem vores omfattende erfaring og ekspertise inden for lån.

Vi er stolte af at have hjulpet over 100.000 mennesker med at finde de rette lån, der passer til deres individuelle behov og økonomi. Vores mission er at sikre, at vores brugere har adgang til pålidelig og troværdig information, der kan hjælpe dem med at træffe informerede beslutninger om deres økonomi.

Fairlån er ikke en långiver. I stedet tilbyder vi en omfattende sammenligning af forskellige kviklån fra troværdige og verificeret långivere i Danmark. Vi sikrer, at vores brugere har adgang til vigtige oplysninger om rentesatser, gebyrer, vilkår og betingelser, så de kan vælge det lån, der bedst opfylder deres behov.

Vi forstår vigtigheden af gennemsigtighed og pålidelighed, når det kommer til at låne penge. Derfor er vores tjeneste designet til at give brugerne en klar og objektiv sammenligning af lånemulighederne, så de kan træffe den bedst mulige beslutning.

Hvad er et kviklån?

Kviklån er en type lån, der er kendt for sin hurtige udbetaling og nemme ansøgningsproces. Disse lån er ofte mindre beløb, der skal betales tilbage inden for en kort periode. Kviklån kan være en nyttig løsning, når du har brug for penge hurtigt, f.eks. til uventede udgifter eller regninger.

Ansøgningsprocessen for kviklån er ofte enkel og hurtig. Du kan ansøge online og få svar inden for få minutter. Lånebeløbet vil typisk blive overført til din konto samme dag eller inden for få dage, afhængigt af låneudbyderens vilkår.

Det er vigtigt at huske på, at kviklån kan være dyre på grund af høje renter og gebyrer. Det er derfor vigtigt at undersøge forskellige låneudbydere og deres vilkår, før du beslutter dig for at tage et kviklån.

Repræsentativt eksempel på lån:

| Samlet lånebeløb | 50 000 kr. |

| Tilbagebetalingsperiode | 60 måneder |

| Månedlig ydelse | 1061 kr. – 1270 kr. |

| Variabel debitorrente | Min. 7,9% – Max 16,9% |

| Max ÅOP | Min 10,4% – Max 19,6% |

| Andre gebyrer | 0 kr. |

| Minimum – Maximum løbetid | 12 – 180 måneder |

| Samlede kreditomkostninger | 13 660 kr. – 26 200 kr. |

| Samlet tilbagebetaling | 63 660 kr. – 76 200 kr. |

Kviklån uden sikkerhed

Det fleste traditionelle banker kræver en form for sikkerhed, når du låner, da de derigennem sikrer sig, at du kan tilbagebetale lånet.

Din bank kan eksempelvis bede dig om at stille sikkerhed for lånet i form af f.eks. et hus eller en bil.

Dette krav gør sig ikke gældende ved online kviklån.

Vælger du at optage et kviklån hos et online lånefirma, skal du ikke stille sikkerhed for lånet – dette gælder især, hvis du kun vil låne mellem 1.000 til 20.000 kroner.

Når du ikke stiller sikkerhed for lånet, har låneudbyderen ingen garanti for, at de får pengene igen, i det tilfælde at du ikke selv kan betale lånet tilbage.

Derfor har denne type lån oftest højere renter, end de traditionelle banklån, hvor du stiller sikkerhed.

Dog stiller udbydere af kviklån færre krav til dig som låntager, og de tilbyder dig særlige funktioner, for eksempel hurtig udbetaling. Derfor kan kvik lån være et alternativt valg for dig – på trods af den relativt høje rente.

Fordele og ulemper ved at tage et kviklån

Hvis du går med tanker om at tage et lån i den nærmeste fremtid, er det en god idé at overveje de forskellige fordele og ulemper ved at tage et kviklån. I nogle tilfælde kan et kviklån være præcis det, du står og mangler, mens det andre gange kan være bedre at finde en alternativ løsning.

Et kviklån har som regelt en forholdsvis høj rente, en fleksibel tilbagebetaling på 1-36 måneder, og stiller mulighed for tilbagebetaling før tid, hvis det ønskes. En af de primære fordele ved et kviklån, som navnet hentyder til, er den hurtige låneproces og udbetaling. Dette betyder at du ofte vil have mulighed for at tage et lån og tilmed have pengene på din konto samme dag. Man skal dog være opmærksom på eventuelle skjulte gebyrer og høje renter.

Herunder kan du danne dig et overblik over de forskellige fordele og ulemper ved at tage et kviklån.

Fordele ved at tage et kviklån

- Hurtig udbetaling

- Nem låneproces

- Du skal ikke redegøre for hvad pengene skal bruges til

Ulemper ved at tage et kviklån

- Renterne er høje

- Man skal være opmærksom på evt. skjulte gebyrer

- Du skal kredit vurderes

Benytter du Fairlån som din sammenligningstjeneste, vil du opleve en langt nemmere og enklere låneproces. Vi klæder dig på til at kunne vælge lige netop den låneløsning til en lav rente, der bedst egner sig til dit behov.

Bedste sted at tage et kviklån

Når du har besluttet dig for at tage et kviklån, er det vigtigt at undersøge forskellige låneudbydere for at finde det bedste tilbud til dig. Der er mange faktorer, du bør overveje, før du vælger en låneudbyder. En af de vigtigste faktorer er tillid og pålidelighed. At vælge en låneudbyder med en god Trustpilot-score kan være en god måde at sikre, at du får en pålidelig og troværdig service.

Her er nogle grunde til, hvorfor det er vigtigt at sammenligne forskellige låneudbydere, inden du tager et kviklån:

- Renten kan variere meget mellem forskellige låneudbydere. Ved at sammenligne kan du finde den laveste rente og spare penge på rentebetaling.

- Gebyrer og omkostninger varierer også mellem forskellige låneudbydere. Det er vigtigt at være opmærksom på disse omkostninger, da de kan have en stor indvirkning på den samlede omkostning af lånet.

- Nogle låneudbydere kræver sikkerhed for at give dig et lån, mens andre ikke gør. Hvis du ikke har sikkerhed, kan det være mere udfordrende at finde en låneudbyder, der vil godkende din ansøgning.

- Kundeservice er også vigtigt. At vælge en låneudbyder med en god kundeservice kan hjælpe dig, hvis du støder på problemer eller har spørgsmål.

Husk på, at selvom det kan være fristende at tage det første tilbud, du modtager, kan det betale sig at tage sig tid til at sammenligne forskellige låneudbydere for at finde den bedste løsning for dig.

| Låneudbyder | Trustpilot score |

|---|---|

| Bank Norwegian |

2.1

|

| LEASY Minilån |

3.7

|

| KreditNU |

4.7

|

| Matchbanker |

2.4

|

| Lendme |

4.8

|

| Lendo |

4.8

|

| Digifinans.dk |

4.7

|

| Goloan |

4.5

|

| Letfinans |

4.5

|

Hvor meget kan du låne?

Når du overvejer et kviklån i Danmark, er det et naturligt spørgsmål, hvor meget du kan låne. Beløbet, du kan låne, varierer fra långiver til långiver og afhænger også af dine individuelle omstændigheder. For at give dig en idé om de tilgængelige muligheder, har vi samlet nogle oplysninger om maksimale lånebeløb fra forskellige låneudbydere.

Vær opmærksom på, at disse maksimale lånebeløb er vejledende og kan ændre sig over tid. Det er altid en god idé at kontakte den specifikke långiver for at få de mest opdaterede oplysninger om deres låneprodukter.

Husk, at det endelige lånebeløb, du kan blive godkendt til, vil afhænge af forskellige faktorer som din kreditværdighed, indkomst og andre individuelle omstændigheder. Ved at bruge vores sammenligningstjeneste kan du nemt få et overblik over forskellige låneudbydere og finde det lånebeløb, der passer bedst til dine behov og økonomiske situation.

| Låneudbyder | Lånebeløb | Lånebeløb 1.000 – 1.000.000 kr. |

|---|---|---|

| Matchbanker | 1.000 – 500.000 kr. | |

| KreditNU | 4.000 – 25.000 kr. | |

| Bank Norwegian | 5.000 – 400.000 kr. | |

| MyLoan24.com | 5.000 – 500.000 kr. | |

| LEASY Minilån | 10.000 – 100.000 kr. | |

| Lendme | 10.000 – 500.000 kr. | |

| Letfinans | 15.000 – 400.000 kr. | |

| Lendo | 20.000 – 1.000.000 kr. | |

| Better Compared DK | 25.000 – 400.000 kr. | |

| Digifinans.dk | 25.000 – 400.000 kr. | |

| Goloan | 40.000 – 400.000 kr. |

Find det bedste kviklån ved at sammenligne

Når du overvejer at tage et kviklån, er det vigtigt at sammenligne lånetilbud for at finde den bedste løsning til dine behov og økonomiske situation. At sammenligne forskellige låneudbydere kan hjælpe dig med at identificere de bedste rentesatser, fleksible tilbagebetalingsbetingelser og andre vigtige vilkår.

Hos Fairlån giver vi dig mulighed for nemt at sammenligne forskellige kviklån og finde det, der passer bedst til dig. Vores sammenligningstjeneste giver dig adgang til en bred vifte af låneudbydere, der tilbyder kviklån.

En af de væsentlige faktorer, du bør overveje, når du sammenligner kviklån, er ÅOP (årlige omkostninger i procent). ÅOP inkluderer ikke kun renten, men også eventuelle gebyrer og omkostninger forbundet med lånet. Ved at fokusere på ÅOP kan du få et bedre overblik over det samlede omkostningsniveau for hvert lån og træffe en mere informeret beslutning.

Vores låneberegner kan også være en nyttig ressource, når du søger efter det bedste kviklån. Ved at indtaste lånebeløbet og den ønskede løbetid kan du få en skræddersyet oversigt over tilbagebetalingsbeløb og de forventede omkostninger. Dette kan hjælpe dig med at vurdere, om et bestemt kviklån passer til din økonomi.

Find kviklån med vores låneberegner

Det vil altid være en stor beslutning at tage et kviklån, uanset størrelsen. Du bør derfor altid sikre dig at du undersøger markedet grundigt for at finde det bedste lån til dine behov. Det kan hurtigt blive overvældende at finde det rigtige lån blandt de mange låneudbydere, og samtidigt danne sig et overblik over hvor meget man skal tilbagebetale og de samlede omkostninger.

Du kan derfor med fordel benytte vores låneberegner til at udregne omkostningerne ved et eventuelt lån, du overvejer at tage. Derefter kan du se en liste af vores mange samarbejdsbanker for at finde det bedste kviklån til dine behov.

Hvad er ÅOP?

ÅOP betyder Årlig Omkostning i Procent.

Dette tal gør det nemlig nemt at sammenligne de totale omkostninger for et kviklån.

I udregningen er alle omkostninger ved et lån inkluderet, hvilket sikrer, at du som låntager ikke overser et væsentligt gebyr i forbindelse med lånet.

Den største og vigtigste fordel ved at sammenligne lån ud fra ÅOP er, at det skaber gennemsigtighed og overblik over alle omkostninger.

Sådan undgår du at støde på ubehagelige overraskelser og har lettere ved at finde et lån mindre omkostninger.

| Låneudbyder | ÅOP | ÅOP 3.49 – 24.99 % |

|---|---|---|

| Letfinans | 3.49 – 24.99 % | |

| MyLoan24.com | 3.6 – 24.99 % | |

| Matchbanker | 3.6 – 24.99 % | |

| Lendme | 3.6 – 24.99 % | |

| Better Compared DK | 3.6 – 24.99 % | |

| Digifinans.dk | 4 – 24.99 % | |

| Goloan | 4.26 – 21.93 % | |

| Lendo | 4.58 – 24.99 % | |

| Bank Norwegian | 7.75 – 20.73 % | |

| LEASY Minilån | 11.94 – 24.87 % | |

| KreditNU | 24.87 – 24.87 % |

Dine rettigheder

Når du tager et kviklån, har du også visse kundefordele og rettigheder, som det er vigtigt at være opmærksom på. Disse rettigheder inkluderer:

- 14 dages fortrydelsesret, hvor du kan opsige lånet og returnere pengene uden nogen spørgsmål.

- 48 timers betænkningstid, hvor du kan tænke over, om lånet er det rigtige for dig.

- Ret til at anmode om en afdragsplan, så du kan tilbagebetale lånet over en længere periode.

- Ret til tidlig tilbagebetaling, hvor du kan betale lånet tilbage tidligere end den aftalte betalingsplan, uden at det koster ekstra.

- Ret til at klage og kræve erstatning, hvis du oplever problemer eller uretfærdig behandling fra låneudbyderen.

Hvornår kan et kviklån være nyttigt?

Et kviklån kan være nyttigt i forskellige situationer, hvor du har brug for ekstra penge hurtigt. Nogle af de mest almindelige scenarier, hvor et kviklån kan være relevant, inkluderer:

- Uforudsete udgifter såsom bilreparationer eller lægebesøg.

- Betaling af uforudsete regninger, hvor du ellers risikerer at miste vigtige tjenester.

- Opgradering af din bolig eller bil, hvor du har brug for ekstra midler til at fuldføre projekterne.

- Ekstra penge til ferie eller andre fornøjelser, hvor du ønsker at sprede betalingen ud over en kort periode.

Hvem kan optage et kviklån?

Selvom kviklån har en høj godkendelse, er der stadig afgørende betingelser, du skal kunne imødekommende.

Kort fortalt, skal du:

- Være myndig

- Have et dansk CPR-nummer og MitID

- Være bosiddende i Danmark

Derudover vil en registrering i RKI/Debitor Registret hejse røde flag, hvorfor du her vil få svært ved at få en godkendelse.

Det er også vigtigt at have en stabil indkomst og ikke have for mange eksisterende lån. Långivere vil også se på din kreditværdighed og betalingshistorik, når de vurderer din ansøgning

Hvordan ansøger jeg om et kviklån?

At ansøge om et kviklån er en hurtig og enkel proces. Her er en simpel trin-for-trin guide til at ansøge om et kviklån:

- Start med at researche og sammenligne forskellige låneudbydere på Fairlån.

- Bestem det nøjagtige lånebeløb, du har brug for, og den ønskede tilbagebetalingsperiode. Dette vil hjælpe dig med at finde det bedste lån til dine behov.

- Når du har valgt en låneudbyder, skal du udfylde deres online ansøgningsformular. Dette indebærer normalt at give personlige oplysninger og oplysninger om din økonomiske situation.

- Når din ansøgning er blevet gennemgået, vil låneudbyderen vurdere din kreditværdighed og give dig besked om godkendelse. Hvis din ansøgning er godkendt, vil de også oplyse om lånevilkårene, herunder rentesatser og tilbagebetalingsbetingelser.

- Hvis du er tilfreds med lånevilkårene, kan du acceptere lånetilbuddet ved at underskrive låneaftalen elektronisk.

Sådan budgetterer du til et kviklån

Før du tager et kviklån, er det vigtigt at have en realistisk plan for tilbagebetalingen af lånet. At budgettere før du tager et lån, kan hjælpe dig med at forstå, hvor meget du har råd til at betale hver måned, og hvor længe det vil tage dig at betale tilbage.

Nedenfor finder du nogle tips til, hvordan du kan budgettere til et kviklån:

- Lav en liste over dine faste udgifter og indtægter for at få et overblik over din økonomi.

- Identificer områder, hvor du kan skære ned på dine udgifter, så du kan frigøre ekstra midler til at betale tilbage på lånet.

- Opret en realistisk tilbagebetalingsplan, der passer til din nuværende økonomi og dine mål.

- Sørg for at inkludere renter og gebyrer i dit budget, så du ikke bliver overrasket over din samlede tilbagebetaling.

Spørgsmål & svar om kviklån

De personer, der ansøger om kviklån, er ofte dem, der enten har fået et afslag i banken eller blot har brug for et større rådighedsbeløb uden en lang og omfattende ansøgningsproces. Aldersgrænsen for låntagere ligger som regel på 20-23 år. Derudover skal du være bosat i Danmark og have et MitID. Der er også muligheder for 18-årige.

Kviklån er typisk et dyrere alternativ til de gængse banklån og forbrugslån, da renten ligger i den høje ende. Det vil altså koste dig mere i ÅOP (Årlige omkostninger i Procent) at låne et lille beløb over end kort periode end at optage et større lån.

Et kviklån udmærker sig særligt ved den hurtige behandlingstid. Ansøger du indenfor udbyderens åbningstid, kan du allerede modtage pengene på din konto samme dag. Der kan gå alt fra 10 minutter til 1 hverdag, alt afhængig af hvornår på dagen og ugen, du ansøger. Mange kviklånsvirksomheder gør i dag brug af straksoverførsel.

Hvad søger kunderne, når de tager et kviklån?

Når det kommer til kviklån, har kunderne ofte specifikke behov og forventninger, som de ønsker opfyldt. I de kommende afsnit vil vi dykke ned i nogle af de mest søgte informationer og typiske spørgsmål omkring kviklån. Vi vil give dig et indblik i emner som rentesatser, tilbagebetalingsperiode, lånebeløb, krav til ansøgere og meget mere.

Ved at forstå disse vigtige aspekter kan du træffe velinformerede beslutninger og finde det bedste kviklån, der passer til netop dine individuelle behov. Vores mål er at hjælpe dig med at få den nødvendige viden, så du kan begå dig ansvarligt og med klarhed i kviklånets verden.

Hvad er det bedste kviklån?

Det bedste lån finder du hos det låneinstitut, der kan tilbyde dig de bedste vilkår til dine individuelle forhold.

Normalt indebærer et godt kviklån følgende egenskaber:

- Så lav en rente som muligt

- En fleksibel tilbagebetaling på 1-36 måneder

- Muligheden for at indfri lånet før tid uden at betale ekstra.

Kan man få et kviklån gratis?

Kan man overhovedet få et kviklån gratis? Der findes kviklån med en kort løbetid hvor rentesatsen er 0. Dog kan der i visse tilfælde være et etableringsgebyr, hvilket du bør være opmærksom på når du leder efter et kviklån som er gratis. Så spørgsmålet er om et gratis kviklån egentligt er det rigtige for dig?

Fairlån er en sammenligningstjeneste for blandt andet kviklån – også kaldet kvicklån og quicklån online. Måske ønsker du at optage et billigt kviklån i 30 dage? Eller blot finde det billigste lån med en lav rente og længere løbetid? På Fairlån kan du sammenligne kviklån på tværs af vigtige parametre som renter, ÅOP, krav, svartid og andre betydelige lånevilkår – så du kan finde ét som passer til dine behov.

Ved hjælp af forskellige kriterier, kan du benytte Fairlån til at vurdere, hvorvidt et lån er attraktivt for dig og din egen økonomiske situation. Det er dog de færreste kvik lån som er helt gratis.

Vi ønsker at skabe gennemsigtighed, så det at optage et lån bliver så uproblematisk som muligt.

Vi hjælper dig med at finde billige lån uden om banken, der i nogle tilfælde vil være den bedste løsning til dig som lånstager.

De fleste af vores samarbejdspartnere tilbyder kviklån uden sikkerhedsstillelse og dokumentation, hvilket vil sige, at de fleste nemt kan ansøge om og optage et lån på nettet.

Det eneste, du skal gøre, er at sammenligne dine lånemuligheder på Fairlån – og måske endda beregne de billigste lånepriser ved hjælp af vores låneberegner.

Se vores oversigt over nogle af de bedste kviklån i Danmark øverst på denne side, og brug filtrene til at at sortere efter:

- Ønsket lånebeløb

- Din alder

Alle vores samarbejdspartnere tilbyder en lynhurtig, tryg og uforpligtende ansøgningsproces med dit MitID, når du søger om et kviklån hos dem via deres hjemmeside.

Sammenlign lånene på listen i forhold til ÅOP (Årlige Omkostninger i Procent), renter, udbetalingstid og meget mere – og vælg derefter det kviklån, der passer bedst til dig og din situation.

Nemt, ikke?

Fairlån giver dig mulighed for at træffe en beslutning, der er baseret på tal og fakta, fremfor en vag mavefornemmelse.

Vi har i flere år hjulpet tusindvis af danskere med at finde et bredt udsnit af de billigste og bedste kviklån skræddersyede til lige præcis deres behov.

Vi vil rigtig gerne hjælpe dig med at træffe et velovervejet valg, så du ender med en fordelagtig låneløsning til din situation.

| Låneudbyder | Estimeret udbetaling | Estimeret udbetalingsdag |

|---|---|---|

| Matchbanker | I dag 10:27 | |

| MyLoan24.com | I dag 11:42 | |

| Better Compared DK | I dag 14:42 | |

| Digifinans.dk | I dag 14:42 | |

| LEASY Minilån | Mandag 08:00 | |

| KreditNU | Mandag 08:00 | |

| Lendme | Mandag 08:00 | |

| Lendo | Mandag 08:00 | |

| Goloan | Mandag 08:00 | |

| Letfinans | Mandag 08:00 | |

| Bank Norwegian | Tirsdag 09:42 |

Du slipper altså for alt det tidskrævende forarbejde, du ellers ville komme ud for, når du søger om kviklån på nettet.

Du kan derfor vælge at benytte Fairlån som et afgørende led i din låneproces, når du vil finde kviklån på nettet, som tilbyder høj tryghed og fordelagtige lånebetingelser.

Oversigt over nogle af Danmarks bedste kviklån

Har du prøvet at søge efter “Kviklån” på Google? Så vil du hurtigt opdage, at der findes utallige muligheder, hvilket kan gøre det uoverskueligt at finde et lån som passer til ens behov.

Det kommer ikke som nogen overraskelse, at udvalget af kviklån i Danmark er stort.

Derfor gør du alligevel klogt i at undersøge markedet helt til bunds, før du beslutter dig for et lån.

Benytter du vores tjeneste, kan du nemlig sammenligne nogle af de bedste lån ud fra afgørende parametre som lånevilkår, krav og betingelser.

Sådan bliver du bedre i stand til at vælge det bedste lån til dig.

I vores oversigten øverst på denne side, får du overblik over kvik lån fra nogle af de mest populære långivere i Danmark.

Vi opdaterer løbende oversigten, så du nemt og bekvemt kan finde det helt rigtige lån, som passer til dine behov – ganske gratis.

Husk! Låneudbydere af online kvik lån tilbyder forskellige lånevilkår til dig.

Det er derfor vigtigt, at du kender til alle krav, vilkår og betingelser ved de enkelte lån, når du vil finde det bedste kviklån til dine behov.

Måske indebærer det bedste kviklån til dig afdragsfrihed, hurtig udbetaling og en lav rente? Eller måske vil en lav aldersgrænse og minimale krav til din indkomst være den bedste låneløsning til din økonomiske situation?

Uanset hvilke lånevilkår, der er mest fordelagtige for dig, vil du med stor sandsynlighed finde et lån, der opfylder disse vilkår, i vores låneoversigt.

Find billige kviklån ved at sammenligne ÅOP

I Konkurrence- og forbrugerstyrelsens rapport om kviklån fra 2015, råder de på side 22-23 forbrugere til at kigge grundigt på ÅOP, inden de optager et lån.

Det gør de, da der kan være store forskelle på kreditomkostningerne ved et lån alt afhængig af løbetiden.

Kviklån kan være det billigste alternativ

I Konkurrence- og forbrugerstyrelsens rapport fremgår det også, at et kviklån sagtens kan være det billigste alternativ – selvom de årlige omkostninger i procent ved disse lån er højere.

Det afhænger alt sammen af lånebeløbet og løbetiden på lånet.

Ved beregning af lånets årlige omkostninger gælder det, at jo kortere løbetiden på et kviklån er, desto højere er ÅOP.

Derfor er de årlige omkostninger i procent på kviklån alt andet lige høje, da løbetiden hos mange udbydere af denne type lån, ofte ligger på 30 dage.

Vær derfor opmærksom på, at ÅOP ikke nødvendigvis er den ideelle målestok når man skal vælge lån, da løbetiden ofte er kortere end ét år.

Husk! Når du vil sammenligne prisen på billige kviklån, skal du være sikker på, at lånetypen er ens. Du kan f.eks. ikke bruge den årlige omkostninger i procent til at sammenligne et lignende SMS lån og et billån.

Vi anbefaler, at du også opvejer renten og lånebeløbet i forhold til løbetiden, når du ønsker at finde prisen på et kviklån.

Sådan finder du frem til din månedlige ydelse, hvilket er det beløb, du skal betale hver måned for lånet.

Når du har udregnet hvor meget, du månedligt skal afbetale på dit kviklån, er du klædt på til at finde billige lån til dig og dine behov.

Er renten på kviklån lav eller høj?

Vil du forsøge at finde det rigtige kviklån med den rette rente til din situation, er det vigtigt, at du nærlæser alle betingelser og undersøger markedet grundigt.

Der er stor forskel på hvor høj en rente, du skal betale – selv på lignende lån fra den samme kviklånsudbyder.

Det er muligt at finde kviklån med lave renter, men det kræver, at du kan opfylde en række krav, deriblandt:

- Ikke være registreret i RKI

- Være minimum 21 år

- Have en fast indtægt

- Ansøge med en medansøger

Hvor finder jeg helt nye kviklån med lav rente?

Kviklånsmarkedet bliver større og større for hver dag, der går, hvorfor du bør holde dig ajour med nye kviklån via en sammenligningstjeneste som Fairlån.

Du kan altid holde dig opdateret med de nyeste kviklån i Danmark her på siden – og særligt dem, der tilbyder en lav rente.

Når du vil finde helt nye lån på markedet, kan du med fordel tjekke lånelisten på Fairlån ud.

Dette gør det nemt at holde sig opdateret omkring de nyeste lån i Danmark.

Ønsker du at få de nyeste lånemuligheder lige til døren, kan du desuden tilmelde dig vores nyhedsbrev.

Ved at tilmelde dig vores nyhedsbrev, garanteres du besked om nye lån som en af de første, så du kan få det absolut billigste lån på markedet.

Hvilke krav skal du opfylde for at få det billigste lån?

Langt de fleste, som tager et kviklån, har en god oplevelse, men det kræver de rigtige forudsætninger. Der findes billige kviklån, hvis du opfylder visse krav som låntager.

Langt de fleste, som tager et kviklån, har en god oplevelse, men det kræver de rigtige forudsætninger. Der findes billige kviklån, hvis du opfylder visse krav som låntager.

Selvom du typisk vil møde færre krav online end hos banken, er det langt fra alle låneansøgere, der får deres ansøgning godkendt.

Det kommer, i bund og grund, an på, om du er en attraktiv låntager.

Vil du gøre dig forhåbninger om at få bevilget et billigt kviklån, er det væsentligt, at du kan imødekomme lånevirksomhedens krav og betingelser til dig.

God kreditvurdering: Hvordan ser din kreditværdighed ud?

Hvis du har 10 lån fra tidligere, og du har svært ved at betale dem tilbage med din nuværende indkomst, får du ikke en god rente på det 11. lån – hvis du da overhovedet kan få bevilget yderligere et lån.

Har du flere lån som ikke afdrages på rettidigt, signalerer det til låneudbyderen, at du har svært ved at betale dine regninger.

Alder: Er du fyldt 21 år?

Hvis du er under 21 år, er de lån, som du kan tage, ofte lån med en høj rente, da der er stor risiko forbundet med din indkomst.

Långiverne ved ikke hvilken løn, du får som færdiguddannet, og kan dermed ikke vurdere din kreditværdighed.

Mange unge og studerende mellem 18-21 år ønsker eksempelvis at finde lån til flytning, da de skal flytte hjemmefra.

Dermed har unge, der skal til at være udeboende, brug for penge til indskud og depositum.

Det kan dog være svært at få bevilget et lån som ung, hvis du ikke har en indkomst af den ene eller anden art pga. arbejdsløshed.

Men er du fyldt 21 år og har fast indtægt, vil det ikke blive et problem at få tilbudt et billigt kviklån.

RKI: Er du registreret som skyldner?

Hvis du er i RKI, skal du ikke regne med at blive godkendt til et lån. Og hvis du i et sjældent tilfælde skulle ske at blive godkendt, skal du regne med at betale meget høje renter på dine lån. Der er ingen vej udenom.

Låneudbyderen kan jo ikke være sikker på, at du er i stand til at betale lånet tilbage.

Derfor skal du som regel betale en høj rente for at dække lånevirksomhedens ricisi.

Vil du alligevel forsøge at optage et nyt kviklån som RKI-registreret, vil du hurtigt opleve, at det kan blive en umulig opgave.

Det vil kun være muligt, hvis du har en kautionist.

Indtjening: Har du en fast indkomst?

Det siger sig selv, at jo bedre din økonomi er, desto bedre bliver din kreditværdighed.

Kan du derved dokumentere indtjening og angive din månedlige indkomst, vil udbyderen være mere tilbøjelig til at tilbyde dig en lav rente på dit kvik lån.

Det skyldes, at låneudbyderen herved kan se, at du har en stabil økonomi, der kan klare de månedlige låneomkostninger.

Arbejdsløshed kan derfor give din kreditvurdering et par nyk nedad.

Har du hjemmeboende børn, som du skal forsørge, kan dette også have en negativ indvirkning på din kreditværdighed.

Er du derimod gift eller ansøger om lån med en partner, vil dette forbedre din chance for at få en lav rente og generelt bedre lånevilkår.

Især hvis du har fællesøkonomi, styrker du din kreditværdighed betydeligt, da I nu er to personer med hver jeres indtægt, der hæfter for lånet.

MitID: Kan du underskrive digitalt?

Selvom MitID ikke har nogen decideret betydning for renten på dit kviklån, er det normalt et krav, at du råder over en digitalt signatur. Det er specielt en betingelse, hvis du søger om lån hos en online virksomhed.

Her skal du nemlig både indsende ansøgningen og underskrive låneaftalen online med dit MitID.

Du skal derfor benytte dit MitID, når du vil optage et kviklån.

Få det billigste kviklån med den laveste rente

Hvis du opfylder disse krav kan du få kviklån ned til 6,9% i rente, hvilket er svært at få billigere på nettet.

Det er en rente, som de færreste banker kan konkurrere med. Derfor er konklusionen altså, at du sagtens kan finde billige forbrugslån og kvik lån, men at det kræver de rette forudsætninger.

Kviklån med hurtig udbetaling samme dag

Vil du have penge med det samme?

I vores oversigt over kviklån ovenover kan du hurtigt og nemt se, hvornår du får pengene udbetalt hos hvert lånefirma.

Der er stor forskel på, hvornår du får pengene udbetalt. Det afhænger blandt andet af…

- Hvilket låneinstitut, du vælger

- Om I benytter samme bank

- Eller om du søger om lånet indenfor bankens åbningstid

I dag benytter de fleste låneudbydere en funktion, som hedder straksclearing eller straksoverførsel, hvilket betyder, at pengene ryger ind på din konto med det samme – uanset om du benytter samme bank som låneudbyderen.

Dette fremgår ligeledes af Finans Danmarks introduktion til den danske finansielle infrastruktur.

Ønsker du et kviklån med udbetaling straks, har du mange muligheder på internettet.

Dog vil overførelser i weekender og sene tidpunkter på døgnet ikke nødvendigvis ske samme dag, som du ansøger, da transaktionen her kan tage længere tid grundet begrænsede åbningstider.

Vil du være sikker på at få penge i dag, bør du derfor vælge en udbyder, der udbetaler med straksoverførsel, samt søge i løbet af åbningstiden.

Hvad kan kviklån anvendes til?

Hvordan kan et kviklån hjælpe dig, tænker du?

Der er flere årsager til, at danskerne optager kviklån på nettet. Først og fremmest medvirker den hurtige hastighed og fleksibilitet til lånetypens popularitet.

Da denne låneform kan benyttes til ethvert formål, falder lånetypen også under betegnelsen forbrugslån.

Det betyder i bund og grund, at et sådan kan bruges til alle former for forbrug og mindre drømme, du måske sidder inde med.

Den helt store forskel mellem forbrugslån i banken og online er primært, at banken kræver flere oplysninger og større sikkerhed, hvilket tager længere tid. Dette bevirker ofte en lavere rente.

Dog vil du kunne optage et online kviklån allerede samme dag, dit lånebehov opstår.

Et kviklån er derfor særligt anvendeligt til følgende formål:

- Uforudsete udgifter

- Attraktive slagtilbud

- Ferier og fornøjelser

Uforudsete udgifter

Livet er uforudsigeligt – og det gælder ligeledes de regninger, der kan dumpe ind ad døren. Når du lægger et budget, kan det være svært at medregne de udgifter, du ikke nødvendigvis ser komme.

Så selvom din egen privatøkonomi er fornuftig, kan en uforudset udgift stadig vælte dit budget og give underskud på kontoen. Måske blev regningen hos din tandlæge en tand dyrere end forudset? Eller skal bilen pludselig på værksted?

Uventede udgifter kan også komme i form af nødvendige elektronikprodukter i hverdagen, som skal erstattes. F.eks. kan vaskemaskinen pludselig stå af og computeren bryde sammen.

Når sådanne situationer opstår, er det rart med muligheden for at optage et hurtigt kviklån, som kan dække det uforudsete pengebehov.

Attraktive slagtilbud

Når du skal slå til lige nu og her, vil du umuligt kunne få bevilget et lån i banken hurtigt nok, da denne proces tager flere dage. Med slagtilbud er det aldrig til at sige, hvor længe lager haves, hvorfor du ofte skal foretage købet så snart, du opdager tilbuddet.

Hvornår et tilbud er attraktivt, afhænger naturligvis af den enkelte forbruger. Måske har du længe sukket efter den lækre lædersofa, der endelig er kommet på tilbud i en begrænset periode? Eller måske opdager du pludseligt, at den nyeste iPhone er kommet på tilbud?

Når de bedste og mest attraktive tilbud står på, vil det være en skam, hvis du ikke kan slå til. I dette tilfælde vil et kviklån med hurtig udbetaling kunne give dig en hjælpende hånd. Du kan nemlig søge fra enhver elektronisk enhed og få pengene på kontoen indenfor ganske kort tid.

Et kviklån kan altså hurtigt give dig det fornødne overskud på kontoen, så du kan spare penge ved særligt attraktive slagtilbud.

Ferier og fornøjelser

I banken kan du ikke undgå at skulle redegøre overfor en bankrådgiver, hvorfor du gerne vil låne penge. Her kan det altså være svært at få bevilget et lån til din ferie eller andre fornøjelser.

Derudover specialiserer banken sig også i lån til større investeringer som huskøb og bil, hvorfor de sjældent udlåner mindre pengesumme til anvendelser, der ikke nødvendigvis haster eller anses som nødvendige.

Modsat lån i banken kan kviklån bruges til ethvert formål, såsom til betaling af ferieomkostninger, shopping, weekendophold og en tur i Tivoli.

Med andre ord: Det er udelukkende dig, der bestemmer hvordan pengene skal bruges.

Vil du gerne have det bedste kviklån nu?

Vores største og vigtigste mål er at gøre din låneproces så gennemsigtig og overskuelig som muligt. Vi har derfor gjort det nemt for dig at finde dit bedste lånematch i vores låneoversigt ovenfor.

Du kan justere oversigten ud fra:

- Lånebeløb

- Alder

Sådan får du kun vist de bedste kviklån, der passer til dine kriterier. Du filtrerer altså låneoversigten ud fra dit lånebehov.

Fairlån samarbejder med flere af låneudbyderne på listen. Det betyder, at vi i nogle tilfælde modtager provision fra en udbyder. Hvordan listen er sorteret afhænger af størrelsen på denne provision.

Det er med andre ord ikke kun det valgte lånebeløb og din alder, der afgør hvilke lån, der bliver vist på listen.

Når du har din filtrerede låneliste foran dig, kan du udvælge kvik lån ud fra:

- ÅOP

- Løbetid

- Ekstra fordele

I det nedenstående vil vi dykke ned i de nævnte parametre, der er afgørende for dit valg af kviklån.

Vælg kviklånets lånebeløb

Kviklån i dag ligger typisk mellem 1.000 – 50.000 kroner.

Størrelsen på beløbet afhænger dog af den enkelte låneformidler.

Som det første skridt på vejen er det derfor en god idé at filtrere vores låneoversigt baseret på din ønskede lånesum, så du kun får vist en liste med kviklån, der er interessante for dig.

Men før du springer hovedkulds ud på det online lånemarked, bør du altid gøre det klart for dig selv, hvor mange penge du reelt set har brug for.

Det er en rar følelse at have ekstra penge på kontoen, som du kan trække på, hvis du lige pludselig får lyst til en shoppetur eller et weekendophold i London.

Men pas på!

Har du optaget et større lånesum, end du har behov for, kan du nemt skabe et større forbrug, som virkelig kan skade din økonomi.

Vi anbefaler derfor, at du lægger et grundigt budget, der viser dig det beløb, du har brug for, samt indikere hvor mange penge, du har råd til at låne.

Du må nemlig ikke glemme, at alle former for lån indebærer et månedligt afdrag, som din økonomi skal kunne holde til.

Derudover er det slet ikke sikkert, at låneudbyderen vil bevilge dig et større kviklån, hvis din kreditværdighed ikke er god nok.

Ansøger du om en lånesum, som det pågældende lånefirma ikke kan godkende, kan du her prøve at reducere beløbet på kviklånet.

Herefter vil udbyderen foretage en ny kreditvurdering af dig med det nye lånebeløb taget i betragtning.

Kan låneudbyderen nu bevilge dig et kvik lån, vil du modtage en elektronisk kreditaftale, du blot skal underskrive med dit MitID – såfremt du kan acceptere de oplyste lånevilkår.

Sidder du inde med spørgsmål eller er kommet i tvivl om noget angående kviklånet, kan du altid kontakte den pågældende låneudbyder. Langt de fleste lånevirksomheder står klar ved både telefonen og tasterne, hvis du har brug for hjælp eller spørgsmål som du søger afklaring på.

Angiv din alder

I vores låneoversigt kan du angive din alder, hvorefter du får vist nogle af de bedste kviklån, der kan blive bevilget til personer indenfor din aldersgruppe.

Når det er sagt, er det slet ikke umuligt at optage et kviklån, hvis du ikke er fyldt 25 år endnu.

I dag tilbyder mange kviklånsudbydere også lån til dig, der befinder dig i aldersgruppen 18 – 25 år.

Er du kun fyldt 18 år, vil du opleve, at dine lånemuligheder er begrænsede. Det skyldes, at du sandsynligvis ikke har fået etableret dig en stabil økonomi som 18-årig og muligvis studerende. Derfor vurderer mange lånevirksomheder, at din økonomi ikke kan holde til at skulle afdrage på et kvik lån.

Dog er er der stadig låneudbydere, der bevilger kviklån til 18-årige, hvorfor du bør undersøge alle dine lånemuligheder, når du er på udkig efter det bedste og billigste lån.

Kig på ÅOP

Når du har filtreret vores låneoversigt ud fra lånebeløb og alder, kan du nu gå igang med at sammenligne kviklån ud fra de øvrige vilkår såsom ÅOP.

Dette tal viser dig kviklånets årlige pris, når alle renter og låneomkostninger er medregnet.

Du bør dog ikke lade dig skræmme væk af årlige omkostninger på over 100 % i forbindelse med kviklån.

Lige netop i tilfældet med små, kortsigtede lån, skal du tage ÅOP med et gran salt. Her vejer stiftelsesomkostningerne nemlig tungt i det samlede regnskab, da løbetiden normalt ligger på under 12 måneder.

Det vil sige, at ÅOP’en ofte er højere i hos kviklån med korte løbetider, da alle omkostningerne strækker sig over en kortere periode på under et år, og ÅOP udregnes på årsbasis.

Derudover ser man ved denne lånetype også en højere rente sammenlignet med banklån eller større forbrugslån. Her bør du dog huske på, at et kviklån med kort løbetid hurtigt bliver tilbagebetalt igen.

Du skal altså kun betale renter og gebyrer over en kort periode, hvorfor den samlede rentebetaling ikke behøver at være overvældende.

Overvej løbetid på kviklånet

Vores tjeneste tillader dig at sammenligne løbetider på de forskellige typer lån.

På Fairlån kan du se hvor kort og hvor lang en løbetid, de enkelte lån kan tilbyde dig.

Løbetiden på kviklån er det samme som lånets afdragsperiode.

Med andre ord, er løbetiden den periode, du betaler af på lånet.

Inden løbetidens udløb skulle du gerne have indfriet det hele af lånet. Ellers får du tilsendt dyre rykkere, du helst vil undgå.

Løbetid på kviklån

Typisk skal lånet tilbagebetales indenfor en periode på 1 – 12 måneder. Dog er der undtagelser, hvor løbetiden kan være længere.

Vælger du en kort løbetid, vil du højest sandsynligt også skulle afdrage mere på lånet hver måned.

Modsat vil en lang løbetid medføre mindre månedlige afdrag.

Dog skal du her betale renter over en længere periode, hvorfor det ikke altid er den bedste og billigste løsning at vælge en lang løbetid.

Det er derfor vigtigt, at du vælger en løbetid, som din økonomi kan holde til. Har du et stort nok rådighedsbeløb, kan du med fordel vælge en kort løbetid med store månedlige afdrag.

Sådan kan du nemlig spare mange renter væk, da du slipper for at betale renter i flere måneder end højest nødvendigt.

Du bør derfor altid vælge den løbetid på dit kviklån, som passer bedst ind i dit budget.

Tjek de ekstra fordele

Da lånemarkedet vokser fra dag til dag, oplever kviklånsvirksomheder i stigende grad en øget konkurrence.

Det har bevirket særlige fordele til dig som låntager.

Nu kan du eksempelvis låne kvit og frit i 30 dage som ny kunde, få en fleksibel afdragsordning, modtage pengene med lynets hast eller noget helt fjerde.

I vores oversigt har vi oplyst 3 særlige fordele ved hvert kviklån, så du hurtigt kan danne dig et overblik over de ekstra fordelagtige lånevilkår, du får tilbudt hos de enkelte lån.

Vi anbefaler derfor, at du benytter Fairlån til at sammenligne kviklån og lånevilkår, så du ender med lige netop dét lån, der bedst passer til dig, din økonomi og, selvfølgelig, dine individuelle behov.

Ansøg om kvik lån flere steder

Vil du gerne få det bedste tilbud på kviklån?

Så bør du indhente flere lånetilbud hos forskellige udbydere på markedet.

Det er en god idé at ansøge hos minimum 3 lånevirksomheder.

Du gør dig selv en stor tjeneste, hvis du tager dig tid til at ansøge flere steder. Sådan kan du opveje de bedste lånetilbud op i mod hinanden og derudfra træffe din endelige beslutning.

Det er især et klogt valg at indhente flere lånetilbud, hvis du vil finde den bedste rente på dit kviklån.

Den rentesats, de enkelte udbydere oplyser på deres hjemmeside, er kun en standardrente.

Det skyldes, at din individuelle rente først bestemmes, når udbyderne har gennemgået dine kreditoplysninger, indhentet fra SKAT via dit MitID.

Derudover bliver din alder, dit ønskede lånebeløb og øvrige omstændigheder også taget i betragtning, når du ansøger om et kviklån.

Det er i løbet af hele denne proces, din rente bliver fastlagt.

Alle dine lånevilkår, heriblandt renten, bliver oplyst i den låneaftale, du modtager kort tid efter, udbyderen har godkendt din låneansøgning.

Låneaftalen er først bindende, når du underskriver den med dit MitID. Og så koster det ikke noget at ansøge online.

Du har altså rig mulighed for at indhente så mange tilbud eller låneaftaler som muligt.

På den måde kan du sammenligne de tilbudte renter og øvrige lånevilkår hos de enkelte låneudbydere – og herudfra vælge det bedste kviklån, du finder mest passende til dine behov.

Derfor skal du vælge et hurtigt kvik og SMS lån

Kviklån som SMS lån, hører til den lånetype, der kan beskrives som nemme og hurtige lån.

I mange tilfælde vil du allerede få penge i dag, hvis du søger på en hverdag indenfor den oplyste åbningstid.

Du får følgende 3 fordele, når du vil låne penge af en online kviklånsvirksomhed:

- Hurtig svar- og udbetalingstid: Det tager normalt ikke mere en 1 hverdag, fra du ansøger online, til pengene står på din konto.Kun basale krav: Der bliver ikke stillet strenge krav til dig som låntager, da du hverken skal stille sikkerhed for lånet eller begrunde dit låneønske.Sikkerhedsstillelse ikke nødvendigt: Kviklån kræver ikke, at man stiller sikkerhed f.eks. i form af bil eller ejendom, ved optagelse.

Det vil sige, at du nemt bliver godkendt og hurtigt får pengene på kontoen.

Lige præcis disse egenskaber gør kviklån til et særdeles attraktivt lån – især hvis du gerne vil slippe uden om bankens krav og en længere låneproces.

I banken vil du typisk blive spurgt om, hvordan du ønsker at bruge pengene. Dette slipper du for, hvis du går til en online lånevirksomhed.

Derudover kan du optage et kviklån helt uden at pantsætte værdigenstande. Du behøver derfor ikke at frygte tab af bil eller bolig, hvis du pludselig ikke er i stand til at betale lånet tilbage.

Hos alle vores samarbejdspartnere kan du trygt og sikkert ansøge om lån på deres hjemmeside.

Normalt tager det ikke mere end 1 time for udbyderne at behandle din ansøgning.

Herefter vil du automatisk få svar på, om du er blevet godkendt til lån eller må prøve lykken et andet sted.

Får din ansøgning det grønne lys, vil pengene som regel tikke ind på din konto inden for 1-2 hverdage, alt afhængig af dit ansøgningstidspunkt og den pågældende udbyder.

Hvem tager kviklån i Danmark?

Kviklån er blevet mere og mere populært blandt danskerne de seneste år.

Dette skyldes tildels, at denne låneform kan optages hurtigt og direkte fra din computer, mobil eller tablet.

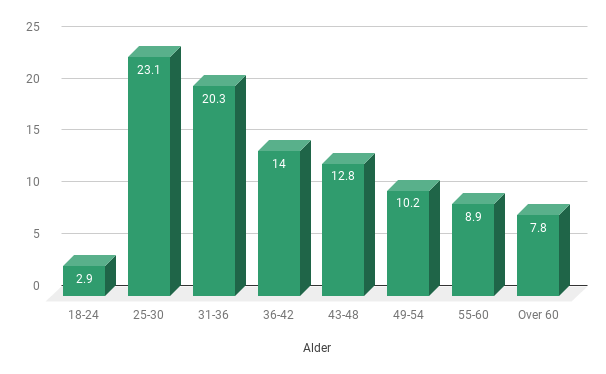

Især danskere fra 25-30 år er tilbøjelige til at søge om kviklån, viser tal fra 2018.

I grafen ovenfor kan vi se, at hele 23,1 % af alle kviklåntagere kan findes mellem 25 og 30 år. Denne aldersgruppe er dog stærkt efterfulgt af personer fra 31-36 år, der udgør en procentdel på 20,3 %.

Tallene viser derfor, at de danskere, der har den største tendens til at optage lånet, kan placeres i aldersgruppen fra 25-36 år.

Modsat er den ældre generation mindre tilbøjelig til ty til online kviklånsvirksomheder, når de skal låne penge. Personer fra 60 år og derover udgør kun 7,8 % af kviklånstagerne.

I den helt lave ende finder vi den yngste aldersgruppe. Kun 2,9 % af vores brugere er mellem 18-24 år.

Dette kan skyldes, at mange kviklånsvirksomheder sætter aldersgrænsen højere end 18 år, hvorfor den yngste aldersgruppe har sværere ved at finde en udbyder, der vil godkende dem til lån.

Vi kan altså konkludere, at størstedelen af kviklånstagere i Danmark befinder sig i aldersgruppen mellem 25 og 36 år.

Danskerne optager kviklån fra 5.000 – 10.000 kr.

Ifølge en undersøgelse fra 2018 foretaget af Fairlån, har danskerne en større tendens til at optage online kviklån på mindre beløb fra 5.000 – 10.000 kroner.

Som tallene viser, optager 12,3 % af kviklånstagere beløb mellem 5.000 – 10.000 kroner, hvilket udgør den største andel.

Dernæst kommer lånebeløb på alt mellem 50.000 – 75.000 kroner, som hele 10,7 % af kviklånstagerne søger om at låne.

Dog viser grafen også en varierende fordeling af lånebeløb uden et klart mønster.

Eksempelvis er det kun 5,5 % af kviklånstagerne, der låner beløb fra 15.000 – 20.000 kroner, hvorimod dobbelt så mange låner fra 20.000 – 30.000 kroner.

Ud fra tallene kan vi dog konkludere, at det kun er en mindre procentdel af kviklåntagerene i Danmark, der optager større lånebeløb fra 300.000 – 400.000 kroner.

Det er således mindre kviklånsbeløb fra 5.000 – 10.000 kroner, der er mest udbredt i Danmark.

Find online kviklån til dig og dit behov

Et kvik lån er i bund og grund et mindre privatlån, der udbydes af online låneinstitutter.

Online kviklån findes dog i mange forskellige former.

Du kan låne alt fra 500 kroner til 500.000 kroner, og renten kan variere fra 4,99% op til 30% – alt efter hvor stort et beløb, du vil låne, hos hvilket låneinstitut, du vælger at optage lån, samt hvor god, din kreditværdighed er.

Den store fordel ved et hurtigt lån er, at du kan modtage pengene på din konto inden for få minutter.

Og så foregår det hele desuden 100% online.

Dette kan være en klar fordel for dig, der ønsker en nem og hurtig låneproces, hvor du ikke skal booke et møde med din bankrådgiver, sende årsopgørelser og budgetter.

Det danske lånemarked består af et bredt udvalg af udbydere, der tilbyder dig kviklån til lave renter og med hurtig udbetaling.

Eksempler på populære låneinstitutter i Danmark:

Hver af disse låneinstitutter udbyder fordelagtige online kviklån, du kan ansøge om i dag. De udbetaler alle penge med det samme, såfremt du ansøger indenfor åbningstiden.

Vælger du at ansøge flere steder og dermed optager flere lån, anbefaler vi, at du undersøger hver enkelt låneinstitut og vælger de udbydere, som tilbyder dig nogle af de billigste kviklån.

Det er muligt at finde kviklån med lave renter ved at sammenligne de forskellige låneinstitutter.

Kviklån på nettet med MitID

Flere og flere låneudbydere stiller krav om brug af MitID, når du ansøger om et lån online.

Men det er ikke en dårlig ting – tværtimod!

Der er klare fordele ved at benytte dit MitID i ansøgningsprocessen – både for dig og udbyderen.

Det gør behandlingstiden på kviklånet meget kortere!

På den måde får du dine penge udbetalt hurtigere, end hvis du skulle møde fysisk op for at sætte din underskrift på kontrakten, eller alternativt skanne kontrakten ind og sende den via email.

Fordelen for låneudbyderen ved at du ansøger med dit MitID er, at denne får stillet sikkerhed om din identitet og din egnethed som låntager.

MitID fungerer altså også som en slags kvalitetsstempel af dig som låntager overfor låneudbyderen.

Få et gratis kviklån uden renter i 30 dage

Ønsker du at tage et lån uden renter?

Der en række låneinstitutter, som tilbyder lån uden renter.

Det er et godt alternativ til traditionelle kviklån, forbrugslån og banklån.

Der er især 3 låneinstitutter, som tilbyder rentefrie lån:

- LendOn – læs vores anmeldelse

- Ferratum – læs vores anmeldelse

- VIVUS – læs vores anmeldelse

Vælger du et rente- og gebyrfrit kviklån i 30 dage, er det dog vigtigt, at du betaler lånet tilbage efter de 30 dage, da der er tale om SMS lån med høje renter.

Nemme kviklån: Lån penge til lige dét, du ønsker

Et kviklån gør det muligt for dig at få råd til dine drømme – store som små. Du behøver hverken at vente flere måneder eller spinke og spare for at købe, hvad dit hjerte begærer.

Men hvad er det så, danske forbrugere bruger pengene på?

Ifølge Konkurrence- og Forbrugerstyrelsens rapport fra 2015 om kviklån, kan man på side 31 læse, hvad forbrugere bruger deres kviklån på.

- 33 % af kviklånstagerne bruger pengene på elektronik, og kan således ikke vente med at få fingrene i den nyeste iPhone eller fede Sonos højtalere.

- Ca. 16 % af forbrugerne bruger deres kviklånspenge på en ny vaskemaskine eller sofa.

- 10 % vælger at investere i drømmerejsen, nyt tøj eller andre former for selvforkælelse.

Det er de små ting i hverdagen, der gør den helt store forskel.

Et kviklån gør det muligt, at få fingrene i de ting, der ellers ville være uden for rækkevidde.

Måske søger du lån til indskud, så du kan få råd til at flytte hjemmefra?

Hvad du vælger at bruge dit kviklån til, blander låneudbyderne sig ikke i – og det gør vi heller ikke.

Vi vil blot sørge for, at du får et af de billigste kviklån og dermed mest for dine penge.

Findes der kviklån med aldersgrænse fra 18, 19, 20 eller 21 år?

Som 20 eller 21 årig er det muligt at tage langt de fleste lån – men som 18-årig er der kun enkelte låneinstitutter, der kan tilbyde dig lån.

LånLet, Basisbank, Santander, AnnaFinans og Selene Finans er nogle af de eneste låneinstitutter, der tilbyder kvik lån til 18 årige.

Hvis du er 18 år kan du derfor godt optage kviklån, men du har ikke samme fordele som låntagere over 19 år (eller måske endda 21 år), da du desværre ikke har mulighed for at tage et kviklån uden at betale renter og yderlige låneomkostninger.

TIP: Find en medansøger

Har du prøvet at søge om et kviklån, men er blevet afvist på trods af en høj godkendelse?

Så anbefaler vi, at du finder en medansøger. Det vigtigste for udbyderen er, at pengene betales tilbage.

Når to personer hæfter for et lån, vil udbyderen se det som en ekstra sikkerhed. Du får derfor nemmere ved at få det grønne lys på din/jeres ansøgning.

3 risici ved at låne penge

Som låntager er der nogle risici, som du skal være opmærksomhed på, når du vil optage kviklån.

Tilbagebetaling

Ligesom når du skal optage lån i banken, er der en risiko for, at der ikke er plads i din økonomi til at tilbagebetale det oprindelige lån. Derfor kan du nemt ende i en ond spiral, som ender med flere lån, hvilket kan komme til at koste dig dyrt. Vær derfor sikker på, at du kan betale beløbet tilbage inden for den satte løbetid.

Renter og løbetid

Et kviklån har ofte en højere rente og kortere løbetid end almindelige banklån. I langt de fleste tilfælde er det dog muligt at forlænge et lån, hvis det giver mere plads i økonomien.

Sikkerhed

Modsat almindelige banklån skal du hverken stille sikkerhed, finde årsopgørelser frem eller fortælle om din privatøkonomi for at optage et denne type lån. Du kan derfor tage et kviklån i løbet af ganske få minutter.

For at minimere de risici, der kan være ved at optage et kviklån, anbefaler vi, at du bruger tid på at finde den rette låneudbyder.

Der er stor forskel på rente og løbetid fra udbyder til udbyder.

Ved at se sig godt for og vælge det rigtige lån, kan du dermed undgå at betale for meget i rente.

Kan jeg finde kviklån uden kreditvurdering?

Det er en fejl at tro, at alle låneansøgere kan blive godkendt til et kviklån hos udbydere på nettet.

Ligesom banken, vil online lånevirksomheder også sikre sig, at du som låntager kan betale det skyldte beløb tilbage.

Derfor foretager alle udbydere på internettet et hurtigt kredittjek af dine skatteoplysninger, så de ikke bevilger dig et lån, din økonomi ikke kan holde til.

Søger du således et kviklån uden kreditvurdering, kan det godt blive en umulig opgave for dig.

Dog findes der låneformidlere på nettet, der ikke sætter høje krav til din kreditværdighed, når du vil optage et kviklån.

Eksempelvis er det langt fra alle online udbydere, der kræver, at du får en månedlig minimumsløn ind ad døren, før du kan blive godkendt.

Desuden er et fast arbejde heller ikke altid et krav.

Det er disse udbydere, der kan betragtes som lånevirksomheder, der tilbyder kvik lån uden kreditvurdering – selvom der reelt set foretages et kredittjek. Kravene er blot mindre strenge.

Sammenlignet med lån i banken, kan visse online lånemuligheder derfor være det tætteste, du kommer på kviklån uden kreditvurdering.

OBS! Bliver der kun foretaget et overfladisk kredittjek, kan lånet godt komme til at koste dig dyrt i sidste ende. Dette skyldes, at renten i din kreditaftale her vil være høj, da det er bankens “sikkerhed” for, at lånet betales tilbage igen.

Kan jeg optage kviklån trods RKI?

Når du er registreret i RKI eller Debitor Registret, vil du hurtigt opleve, at et kviklån er uden for rækkevidde.

Det sjældent en god idé at optage et nyt lån, hvis man allerede er registreret dig som dårlig betaler.

I dag vil du dog komme til at lede længe og forgæves efter et kviklån trods RKI. Det skyldes, at en stempling som dårlig betaler gør dig uattraktiv som låntager.

Kviklånsvirksomheder på nettet vil nemlig være sikker på, at du er i stand til at betale lånesummen tilbage.

Sidder du en dårlig betalingshistorik og flere ubetalte regninger, vil risikoen for at låne dig penge være for stor.

Du vil altså højest sandsynligt blive afvist, hvis du søger om et kviklån trods RKI.

Heldigvis kan du selv gøre en aktiv indsats, hvis du vil ud af RKI.

Du kan vælge at:

- Betale de lån af, som har anbragt dig i RKI.

- Vente 5 år, hvorefter du RKI vil slette din registrering.

Vi anbefaler dog, at du forsøger at finde plads i dit budget til at afbetale dine eksisterende lån, da den ikke bare forsvinder af sig selv, og på sigt vil koste dig mange penge. Så længe du står registreret i RKI, anbefaler vi ikke at du optager et nyt lån, før du har nedbragt dine eksisterende.

Kviklån 18 år uden sikkerhed – er det muligt?

Kravene hos de enkelte låneudbydere varier gevaldigt – og aldersgrænsen er ingen undtagelse.

Visse udbydere tilbyder lån til 18 årige – uden sikkerhed.

Det vil sige, at selvom du blot er fyldt 18 år, har du stadig muligheder for at låne penge uden om banken.

Når du søger om kviklån 18 år uden sikkerhed, vil du finde en håndfuld muligheder på det online lånemarked.

Eksempler på kviklånsvirksomheder med aldersgrænse fra 18 år:

- AnnaFinans

- LånLet

- Basisbank

Du kan læse meget mere om disse udbydere i låneoversigten øverst.

Som med de fleste andre kviklån på nettet, skal du ikke stille sikkerhed for lånet – selvom du blot er 18 år.

Dog må du ikke glemme, at du stadig skal kunne opfylde de yderligere krav, som de enkelte kviklånsvirksomheder sætter.

I mange tilfælde vil udbydere af kviklån 18 år uden sikkerhed stille høje krav til din privatøkonomi, såsom en stabil indkomst og et fast arbejde.

Disse udbydere lader altså ikke alderen diktere din godkendelse, men derimod vælger at fokusere på dine økonomiske forhold.

Herudfra kan lånevirksomheden altså afgøre, om din økonomi som 18 årig kan klare en ekstra månedlig byrde, som et lån vil være.

Kan jeg få kviklån på dagen her og nu, hvis jeg ansøger en weekend?

I dag gør langt de fleste kviklånsvirksomheder brug af det, der kaldes straksudbetaling (læs om lån med straksudbetaling her).

Det vil sige, at såfremt din bank godkender transaktioner, der sker i løbet af en weekend, kan pengene allerede stå på din konto samme dag, du søger – selv i weekender og alle tidpunkter på døgnet.

Det er dog kun et lille udvalg af låneudbydere, der tilbyder udbetaling på dagen i weekender og helligdage.

Iblandt udbydere, der tilbyder weekendslån, finder du:

- Bonuslån

- Turbolån

Står du derfor i en situation i weekenden, hvor du har brug for penge her og nu, kan du ansøge hos udbydere, der tilbyder udbetaling alle ugens dag – og døgnet rundt.

Kviklån vs. banklån – hvad er bedst og billigst?

Uanset om du vælger et traditionelt banklån eller et kvik lån, er der en risiko for, at der ikke er plads i økonomien til at tilbagebetale det oprindelige lån.

Derfor kan det udvikle sig til at blive en ond spiral, som ender med flere lån, hvilket selvfølgelig ikke er rart.

I forhold til almindelige banklån, skal du med et kviklån ikke stille sikkerhed.

Du skal heller ikke bruge en masse unødig tid på at finde årsopgørelser frem og fortælle om din privatøkonomi. Hvad du skal bruge, er blot en elektroniks enhed, en internetadgang og dit MitID.

Tager du kontakt til din bank, vil et større maskineri blive sat igen, hvilket kan tage flere dage.

Vælger du derfor et kviklån, vil du få udbetalt pengene i løbet af ganske få minutter.

For at minimere de risici, der kan være ved at optage lån, anbefaler vi at du bruger tid på, at finde den rette låneudbyder.

Der er stor forskel på rente og løbetid fra selskab til selskab.

Brug vores låneberegner til at sikre dig, at du finder det billigste lån til dine behov.

TIP: Søg info om låneudbyderen

Inden du skriver under på en låneaftale, er det en rigtig god idé at undersøge låneudbyderen nærmere.

Det kan du gøre her på siden ved at besøge vores side over låneudbydere på markedet i dag.

Her kan du finde grundigt udarbejdet information om samtlige lånevirksomheder på det danske marked.

Du kan også læse om de krav, fordele og ulemper som hvert enkelt lånefirma har.

HUSK: Du kan søge om flere lån hos flere forskellige låneudbydere, da hver ansøgning er 100% uforpligtende.

Det et ligeledes muligt at optage lån hos flere låneinstitutter samtidigt.

Kviklån har desværre et dårligt ry

På grund af Luksusfældens fokus på kviklån, har denne lånetype efterhånden fået et blakket renommé.

Derudover findes der mange nyhedsartikler (bl.a. denne fra Børsen), der omhandler kviklånvirksomheder og de høje renter, de pålægger lånene, hvormed de opfordrer til, at markedet bliver mere reguleret, så folk ikke lokkes i “luksusfælder”.

Det betyder, at mange danskere fravælger at tage et låent.

Sandheden er dog ikke så sort på hvid, som de fremstiller det.

Det er trods alt stadigvæk muligt at finde billige kvik lån, som kan hjælpe dig med at finansiere dit forbrug.

Der findes selvfølgelig også dyre kviklån – men disse kan du sagtens undgå, hvis du sørger for at sammenligne lånetilbuddene og undersøge dine muligheder til fulde.

Det er lidt ligesom at sige, at alle biler er dyre, hvis du kun kender til Ferrari.

Du skal desuden ikke være bange for at låne penge online i Danmark.

Her i landet overvåger Finanstilsynet nemlig alle finansielle virksomheder med det formål at sikre, at låneudbyderes virke foregår på ordentlig og ansvarlig vis.

Det er derfor trygt og sikkert at låne penge online.

For at undgå de dyre lånefælder, der findes derude, kan du læse denne guide fra Berlingske.

Lov om kviklån fra 2017

Grundet lige netop det dårlige ry, som kviklån har fået, trådte en ny lovgivning i kraft den 1. januar 2017. Denne lovgivning giver låntagerne en obligatorisk tænkepause på 48 timer.

Det betyder i praksis, at der går 48 timer, fra du har ansøgt, til du kan godkende lånet og få pengene på din konto.

Denne nye regel om kviklån har primært til formål at beskytte forbrugerne, så folk ikke risikere at ende i en situation, hvor gebyrer og regninger hober sig op i en sådan grad, at det er umuligt at afbetale sine lån igen.

I 2015 foretog Megafon en undersøgelse af lånemarkedet i Danmark på vegne af Konkurrence- og Forbrugerstyrelsen. Heri fremkommer det, at danskerns brug af kviklån er steget bemærkelsesværdigt de seneste år.

Undersøgelsen viser desuden, at online udbydere generelt omsatte for ca. 30 mio. på forlængelser og afdragsordninger i 2013.

Dertil fremviser analysen, at tilbagebetalingsfristen blev overskredet med minimum 30 dage for 25 % af oprettede lån, hvor ca. 18 % blev sendt til Inkasso.

Derfor har regeringen valgt at give forbrugerne tid til at tænke over kviklånet, før de sætter den endelige underskrift.

Gælder kun for lån med kort løbetid

Den nye lovgivning omfatter kun kviklån med en løbetid på op til 3 måneder.

Det vil sige, at du nemt kan finde andre online lånetyper med længere løbetider, som ikke er inkluderet i lovgivningen – såsom forbrugslån og kredit.

Den nye regel for hurtige kviklån kan både indebære fordele og ulemper for dig som låntager:

Fordel: Du får en længere betænkningstid, hvor du kan genoverveje, om et lånet er den rette løsning.

Ulempe: Du har ikke længere mulighed for at modtage et kortvarigt lån samme dag, du søger om lånet.

Hos Fairlån mener vi også, at reglen fjerner nogle af fordelene ved kviklån, hvis man skal vente 48 timer på at modtage pengene.

Når forbrugere efterspørger denne lånetype, er det netop grundet størrelsen og hurtigheden af lånet – som anses som værende en fordel.

Derudover kan reglen forekomme konkurrenceforvridende i forhold til bankerne, hvor du kan skrive under samme dag, du ansøger om et lån.

At der så typisk går 2 uger i banken, fra du har kontaktet banken, til pengene står på din konto, er en anden sag.

Grundet den nye lovgivning kan du i dag finde flere og flere online låneudbydere, der reklamerer med fleksibel kassekredit med ubegrænset løbetid.

Den ubegrænsede løbetid gør det muligt for låneudbydere at tilbyde hurtig udbetaling.

Herved skal du ikke vente 48 timer for at modtage lånet, da du ofte får kreditten udbetalt samme dag, du søger.

Er du interesseret i at lære mere om de danske love for finansielle virksomheder? Så kan du læse alt om lovgivning for lånevirksomheder her på Forbrugsombudsmandens hjemmeside.

Lov om kviklån fra 2020

Den 4. juni 2020 vedtog folketinget en ny lov om kviklån, hvor ÅOP maks kan være 25% og der er et loft på 100% på omkostningerne. Det betyder med andre ord at et lån på 10.000 kroner aldrig kan blive dyrere end 2.500 kroner i renter per år og den samlede tilbagebetaling kan højest være 20.000 kroner.

Med det nye indgreb sætter vi både en langt lavere grænse for, hvor høje de årlige omkostninger må være, og vi sætter et loft over, hvor meget man som forbruger maksimalt skal betale tilbage i renter og gebyrer, siger Simon Kollerup til ekstrabladet

Alternativer til kviklån

Nemme lån er den ideel løsning til dig, der vil have ekstra penge på kontoen med det samme. Med denne lånetype får du derfor hurtigt flere penge mellem hænderne uden at gennemgå en længere ansøgningsproces.

Men der findes andre lånemuligheder på nettet, der kan give dig de samme fordele – og måske endda til en billigere rente.

Måske har du hørt om større forbrugslån og online kassekreditløsninger? Vi vil her præsentere dig for nogle gode alternativer til de billigste kviklån, som måske også kan imødekomme dine behov.

Kviklån vs. kassekredit

Et kviklån kan udbetales til dit kreditkort indenfor blot 1 hverdag – men det samme kan en kassekredit, du optager på nettet. Som med kviklånet er kredit en hurtig løsning, hvor du ikke skal tage kontakt og aftale et møde med en bankrådgiver, såfremt du vælger en online låneudbyder.

Du skal blot bestemme dig for et passende beløb, som du gerne vil have stillet til rådighed på din konto. Herefter kan du bruge pengene på lige dét, du vil.

Endnu en fordel ved online kredit er, at du kun bliver pålagt renter og gebyrer for det beløb, du reelt bruger. Selvom renten og ÅOP som regel er højere ved en kassekredit sammenlignet med alternativet, skal du ikke betale for hele beløbet, hvilket kan være en god løsning.

Måske vil du bare gerne have et ekstra økonomisk overskud, hvis en uventet regning dukker op, eller hvis du vil have flere lommepenge med på ferie.

Denne låneform er typisk et oplagt valg til dig, der er ikke helt præcist ved hvor mange penge, du har brug for – men blot vil have ekstra råderum i hverdagen.

Kviklån vs. forbrugslån

Kan denne type lån sammenlignes med et forbrugslån?

I dag kan det være svært at skelne mellem nemme kvik lån og forbrugslån hos online institutter. Det skyldes, at online forbrugslån også tilbyder en kort ansøgningsproces og hurtig udbetaling.

Men generelt set forbindes forbrugslån med et større lånebeløb, længere løbetid og en lavere rente. Det er altså disse faktorer, der adskiller disse to lånetyper.

Et forbrugslån er derfor et bedre løsning til dig, hvis du ønsker at låne penge til større investeringer som iværksætteri, bolig og bil.

Denne lånetype kan således også indebære en lidt længere ansøgningsformular samt lidt højere krav til din indtjening. Det kan derved også være sværere at få bevilget et lån til større forbrug, da du skal kunne imødekomme strengere krav og betingelser.

Har du derimod kun brug for et mindre lånebeløb på omkring 5.000 – 50.000 kroner, kan et kvik lån med hurtig udbetaling være den bedste løsning til dig.

Hvilke kviklånsvirksomheder anbefaler vi?

Hos Fairlån er vores mission at gøre lånemarkedet overskueligt og tilgængeligt for dig, så du selv kan bedømme hvilken låneløsning, der vil være ideel for dig og din økonomi.

Du kan derfor benytte Fairlåns sammenligningstjeneste, der giver dig indblik i de enkelte kviklåns lånevilkår, såsom ÅOP, renter og tilbagebetaling og løbetid.

Vi reklamerer ikke kun med de bedste lånevilkår – vi fremviser både fordele og ulemper hos hvert enkelt lån, så der ikke bliver lagt skjul på noget.

Vi tror på, at gennemsigtighed og troværdighed er vejen frem, når du er på jagt efter den mest fordelagtige kviklånsløsning til din situation. Det er her, vi kan hjælpe dig med at danne overblik over alle de parametre, der kan være afgørende for dit valg af lån.

Du kan besøge Fairlån så mange gange, som du har lyst. Vi kræver hverken et gebyr eller binder dig til vores tjeneste.

Hvor hyppigt opdaterer vi vores kviklånsoversigt?

Vi holder jævnligt øje med ændringer i de enkelte kviklåns vilkår, så vi altid kan vise dig en opdateret liste med lån. Du kan derfor trygt stole på de oplysninger, du finder på Fairlån.

Det er dog ikke kun de eksisterende lån, der løbende bliver opdateret – vi er også nogle af de første, der giver dig besked om de nye og billigste lån på markedet i Danmark.

Når et nyt lån indtræder lånemarkedet, opdaterer vi straks vores låneoversigt, så du ikke går glip af de nyeste kviklån til dig.

Vi anbefaler derfor, at du besøger Fairlån, hvis du vil holde dig orienteret om dine nye lånemuligheder.

Det tager kun et par minutter at udfylde en ansøgning og få pengene på din konto:

- Sammenlign kviklån i oversigten her på siden

- Vælg låneudbyder og ansøg om lån på 2 minutter.

- Modtag pengene inden for 30 minutter.

Nu er det slut med dyre lån med dårlige vilkår!

Lad Fairlån hjælpe dig med at finde nogle af de bedste lån til en lav rente, der passer til din situation.

Det har aldrig været nemmere at sammenligne lån!

Opsummering

I denne artikel har vi gennemgået kviklån og givet dig vigtige oplysninger, der kan hjælpe dig med at træffe bedre beslutninger. Hos Fairlån er vores mål at være din pålidelige kilde til låneinformation.

Vi har diskuteret, hvor meget du kan låne med et kviklån og vist dig, hvorfor det er vigtigt at sammenligne forskellige låneudbydere. Vi har også introduceret vores låneberegner, der kan give dig en bedre forståelse af renter og omkostninger.

Vi har også givet dig en trinvis vejledning til ansøgningsprocessen, så du kan ansøge om et kviklån uden problemer.

Vores mål er at give dig gennemsigtige og nyttige oplysninger, så du kan træffe de bedste beslutninger baseret på dine individuelle behov. Vores mål er at være din pålidelige partner, når det kommer til kviklån, og vi opfordrer dig til at udforske vores hjemmeside for mere information.

Vi er her for at hjælpe dig med at finde det rette kviklån, der passer til dine økonomiske behov og giver dig den nødvendige fleksibilitet.

Det siger vores brugere